投資信託が定期的に発行する「運用報告書」

運用報告書は

投資信託の現状報告や

この1年間の運用結果

手数料の金額など

を教えてくれる、言わば投資信託の通信簿です

私たちの資産を運用してくれてる投資信託が

問題なく運用できているか

今後も続けていて大丈夫か

を判断する一つのツールになります

11月末に『SBI・V・S&P500インデックスファンド』の運用報告書が出ました

SBI・V・S&P500インデックスファンド は私がメインで投資するインデックスファンド

これからもメインに据えておいて大丈夫なのか

今日は読んでいこうと思います

今回の記事は、届いた運用報告書を私なりに解釈しています

大切なところをしっかり読み、一部の内容はスルーしています

今年から投資を始めたけど、運用報告書をどう読んだらいいかわからない

運用が問題なく行われてるのかがよくわからない

こういった方の参考になれば幸いです

「SBI・V・S&P500」とは

SB証券の販売する投資信託シリーズ

「SBI・Vシリーズ」のうちの一つです

【SBI・Vシリーズの解説はこちら】

SBI・Vシリーズは

投資信託の超重要項目『手数料』を低く抑えたブランドです

投資先は

アメリカ投資会社の超大手『Vangard(バンガード)社』の販売するETF(上場投資信託)

投資信託を購入する投資信託ってわけです

アメリカのETFを購入するのは、為替や税制などでちょっとハードルが高いですから

そこを乗り越えてくれる投資信託となっています

バンガード社は多数のETFを販売しています

有名どころでは

S&P500のインデックスファンド:VOO

全米株式のインデックスファンド:VTI

全世界株式のインデックスファンド:VT

このあたり

いずれも純資産額10兆円を超える超巨大ETF

健全性や手数料の低さで非常に人気があります

S&P500は

アメリカの巨大企業500社の株価平均指数です

AmazonやApple、Googleなど、誰もが知る大企業が多数含まれています

アメリカ企業、とりわけ上記のような大企業の成長によって、指数は成長します

VOOは

S&P500というインデックスと同じ値動きを目指すETFです

超低コスト運用なので、S&P500の値動きにしっかり連動する投資信託です

SBI・V・S&P500はその内の

VOOを購入する投資信託です

信託報酬(手数料)は0.0938%以内と業界最安水準

純資産額は現在1.9兆円 もうすぐ2兆円に届くところまできました

SBI証券の投資信託の中では4位に位置する、巨大投資信託です

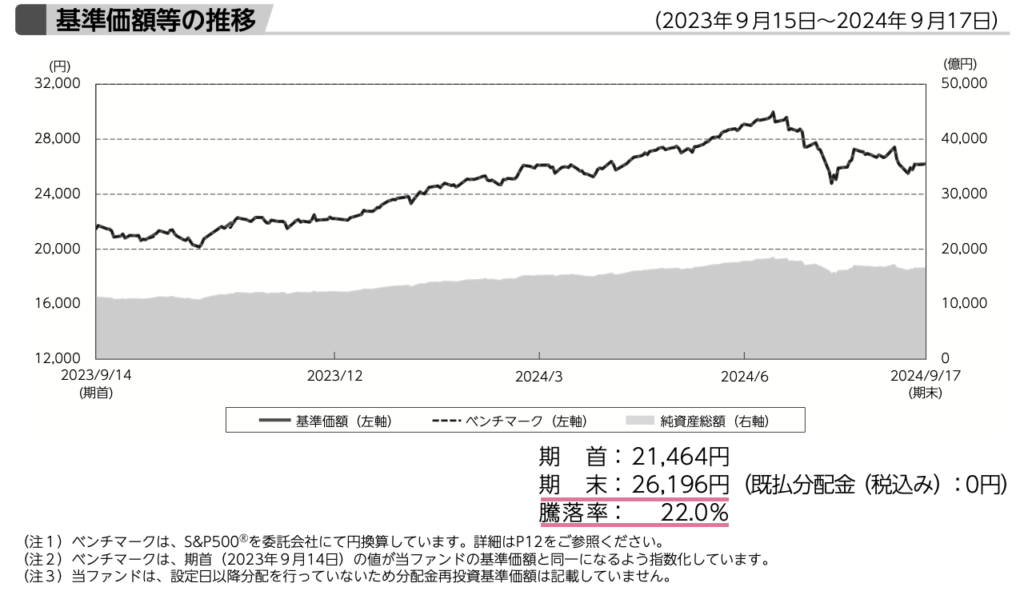

基準価額の変化

『基準価額』とは

投資信託の値段 です

多くのファンドは最初、1万口=1万円

で販売開始されます

その後運用されて金額は変動しますが

表記される基準価額は1万口当たりの金額です

基準価額は、投資信託の現在価値ってわけです

2023年9月は21464円だったものが

2024年9月には26196円にまで上昇

1年間で22%も上昇しました

(やりすぎでは?と思うほど超順調)

ちなみに2022年〜2023年はこんな感じ

昨年よりも基準価額の伸びが上がっています

市場の環境について

SBI・V・S&P500の基準価額は

・アメリカの株価指数『S&P500』の上昇

・円安

この二つで上がります

現状より円安が進むと、S&P500が下がっていても基準価額が下がらない、もしくは上がるということもあります

逆に、円高になると基準価額は下がります

そのため、S&P500だけでなく為替の動きも見ておかないといけません

まずはS&P500に直結する、アメリカの市場から

【アメリカの市場について】

- イスラエル情勢、フランスの政治情勢、中東のリスク、景気後退懸念で株価下落

- 急なインフレが収まったこと、長期金利低下、利下げ期待で株価上昇

- NVIDIAが次世代AI需要が強いとの見通しで株価上昇

ロシア-ウクライナ戦争

イスラエル戦争

中東情勢の不安定

この辺りが世界的なリスクではありますが、アメリカ経済は強かった

現在のアメリカ政策金利4.5〜4.75%と非常に高いですが

景気は相変わらず強い

景気後退が囁かれていましたが、今のところは大丈夫そう

そしてAI需要の強さ それによって時価総額上げ続けているNVIDIA

アメリカの株価指数が堅調な要因となっています

NVIDIA(エヌビディア)って?

GPU『GeForce』シリーズで有名な半導体メーカー

NVIDIAのGPUが、AI用の半導体として使われ

一気に需要増、株価が上昇していった企業

時価総額(株価×発行株数)世界1位〜3位を行き来する

株価指数への影響が非常に大きい企業の一つ

【為替について】

為替は主に、日米間の『米ドル↔︎日本円』交換レートについて

1ドル

147円→160円付近→142円→150円付近(今ココ)

日銀が利上げし始めて円高傾向に

アメリカが利下げ始めて円安傾向に

な1年間でした

円高要因

・日銀ゼロ金利解除

・日銀為替介入

・アメリカ利下げの可能性

・日銀の政策金利引き上げ

円安要因

・アメリカの消費強い→インフレで金利下がらない

<米国株式市場>

当期、米国株式市場は上昇いたしました。期初から2023年10月にかけては、イスラエル情勢の警戒感、原油高や堅調な米国景況指標から米国長期金利が上昇し、ハイテク株を中心に下落した米国市場につられ下落しました。11月から2024年3月までは、インフレの鈍化、米国の良好な企業決算が好感され上昇しましたが、4月は、インフレの高止まりを示す指標や米連邦準備制度理事会(FRB)の利下げを急がない姿勢、それに伴う利下げ観測の後退、中東の地政学的リスクを受け、下落しました。5月から6月はフランスの政治混迷から投資家心理が悪化し、一時下落する場面もありましたが、雇用統計の下振れやインフレ鈍化を受け長期金利が低下し、大型ハイテク株を中心に上昇しました。その後7月に発表された一部大型ハイテク株の決算が、市場の予想を下回ったことや、対中輸出規制の強化への懸念によりハイテク株を中心に下落したのに加え、8月の初旬に雇用統計の発表を受けて景気後退懸念が広がり、米株価が急落する局面がありました。8月後半にかけてインフレ鎮静化や底堅い景気指標、企業の好調な決算発表を受けて市場は堅調に推移しましたが、8月ISM製造業景況感指数の不振を機に再び急落しました。その後は、期末にかけて、利下げ期待や、エヌビディアCEOによる次世代AI半導体需要に対する強気見通し等を材料に上昇しました。

<外国為替市場>

当期、米ドル円相場は大きく円安に動いた後、期末にかけて円高に動き、通期では円高ドル安となりました。期初1ドル147円半ばで始まり、米消費者物価指数(CPI)の上昇が鈍化せず、米連邦準備制度理事会(FRB)の金融引き締めが長期化し、金利が高止まるとの観測を受けて、11月中旬に151円後半まで円安ドル高となりました。その後、米CPIの伸び鈍化、米景気減速への懸念やFRBの早期利下げ観測、日銀植田総裁の発言からゼロ金利解除期待が強まり、年末にかけて、140円半ばまで円高ドル安が進行しました。年明けからは、能登半島地震を受けて日銀の金融政策の正常化観測が後退する中、米CPIや米生産者物価指数(PPI)の伸びが上振れし、FRBによる利下げ観測が後退し、3月の日銀金融政策会合でのマイナス金利解除発表後も緩和的な金融環境の継続が改めて意識され、4月末に160円近辺まで円安ドル高が進みました。その後、日銀による為替介入で151円割れとなりましたが、円安ドル高の流れは変わらず、7月初旬に162円近辺まで上昇しました。その後、米CPIの下振れを受けて9月の利下げ観測が強まる中、日本の通貨当局による円買い介入により円高ドル安が進行し、8月には日銀が政策金利の引き上げを決定し、追加利上げにも積極姿勢を見せたことで日本株の暴落とともに一気に141円台まで円高ドル安が進みました。期末にかけては、米経済指標によって上下する展開で、142円前半で今期を終えました。

引用 2024年9月17日決算SBI・V・S&P500インデックス・ファンド運用報告書

運用状況は超順調 世界情勢に不安はあるものの、S&P500自体は問題ないと判断します

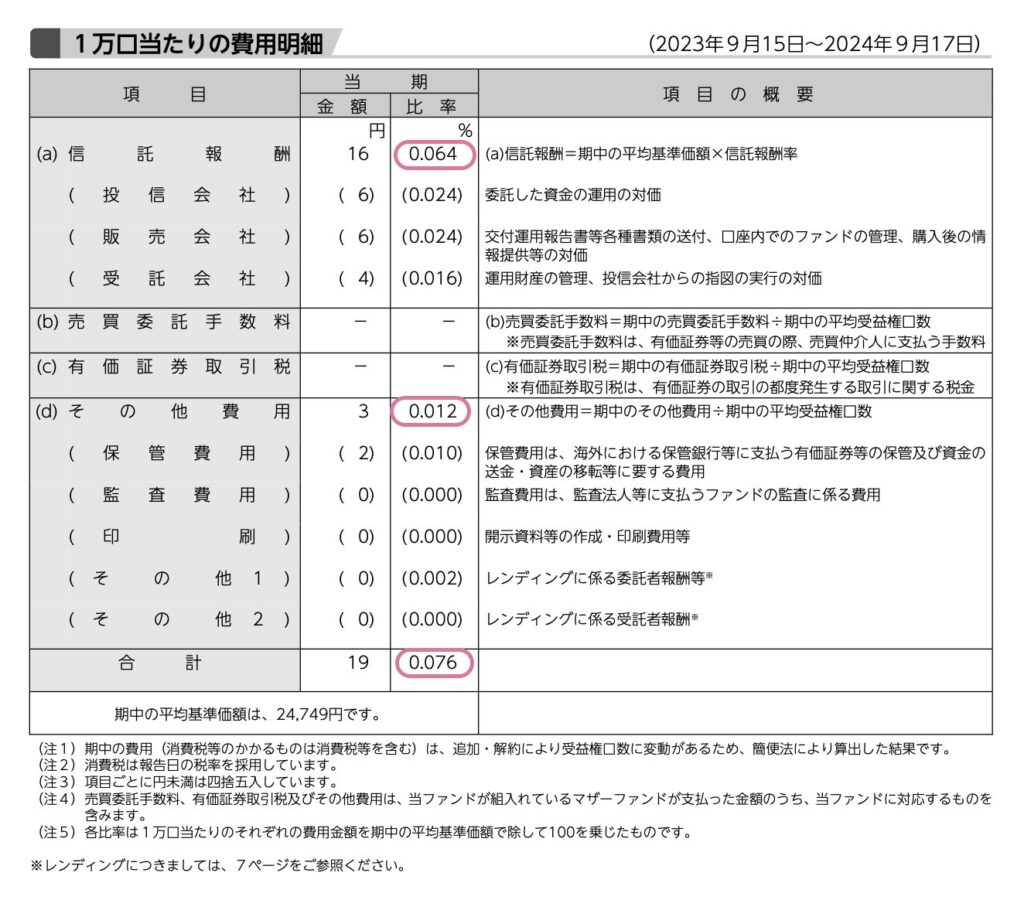

【超重要】手数料の結果

投資信託には

持っているに、資産額に応じて手数料がかかります

投資信託選びにおいては、手数料がとっても大事

どんなに利益が出ていても、手数料が高ければ資産は増えません

手数料には

買う前からわかる手数料と

運用後にわかる手数料があります

今回のファンドでいうと

信託報酬は目論見書に記載されていますが

その他費用は載っていません

手数料の中心は信託報酬ですが

その他費用は事前にわからないため、運用後に確認しておきたい部分です

運用結果を見てみると

信託報酬0.0938%以内のところ

→0.064%

その他費用は0.012%

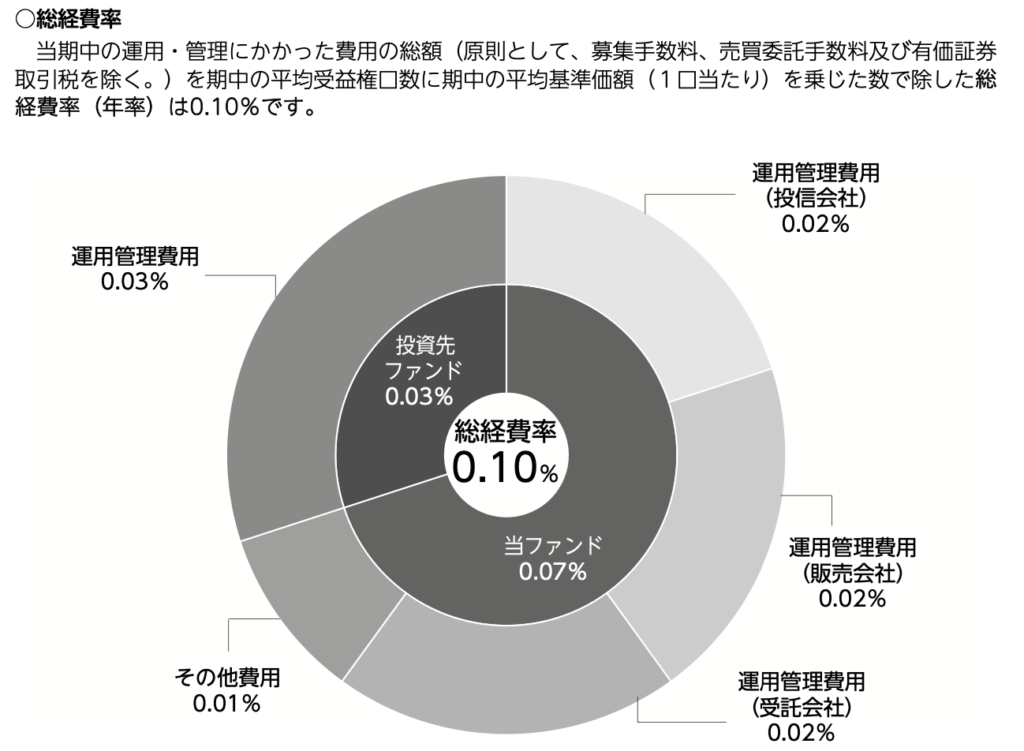

運用管理費用0.03%を合わせると

手数料合計は0.106% 約0.1%

概ね表記通りの運用コストなのがわかります

その他費用が昨年より0.002%上昇していますが

誤差の範囲内と考えます

手数料は問題なしです

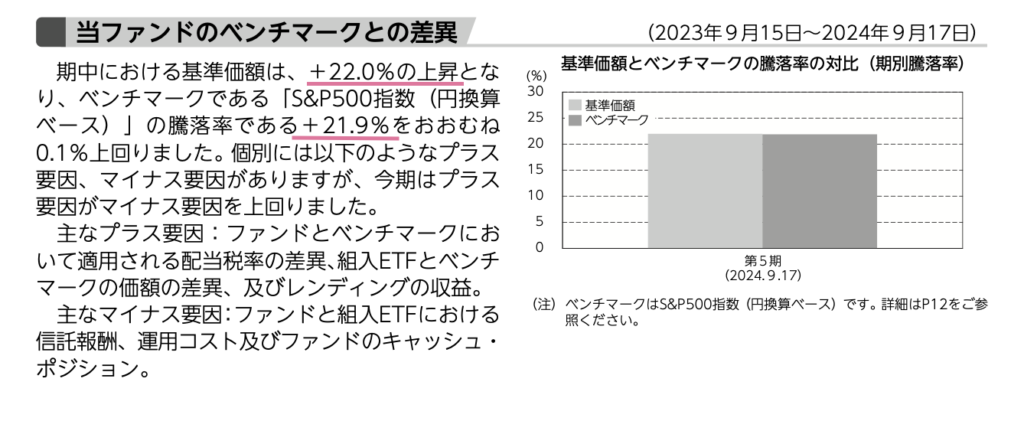

【重要】インデックスとの乖離

『SBI・V・S&P500』は

S&P500と同じ値動きを目指す投資信託です

運用方針は「同じ値動きを目指す」こと

S&P500が1%上昇したら

SBI・V・S&P500も1%伸びるのを目標に、運用しています

このように、S&P500のようなインデックス(指数)と連動した値動きを目指す投資信託を

インデックスファンドと呼びます

インデックスファンドの優劣は、インデックスと同じ値動きをできているか否かで判断されます

上手に運用できているインデックスファンドほど、インデックスとの乖離が少なく

うまくいっていないファンドは乖離が大きくなります

『SBI・V・S&P500』と、ベンチマークになるS&P500

数値の乖離はどれほどだったでしょうか

この一年間の『SBI・V・S&P500』は 22%の上昇でした

同期間のS&P500は21.9%の上昇です

その差0.1%

0.1%の差

ほとんどズレなく運用されてると言っていいんじゃないでしょうか

インデックスの乖離も問題なし

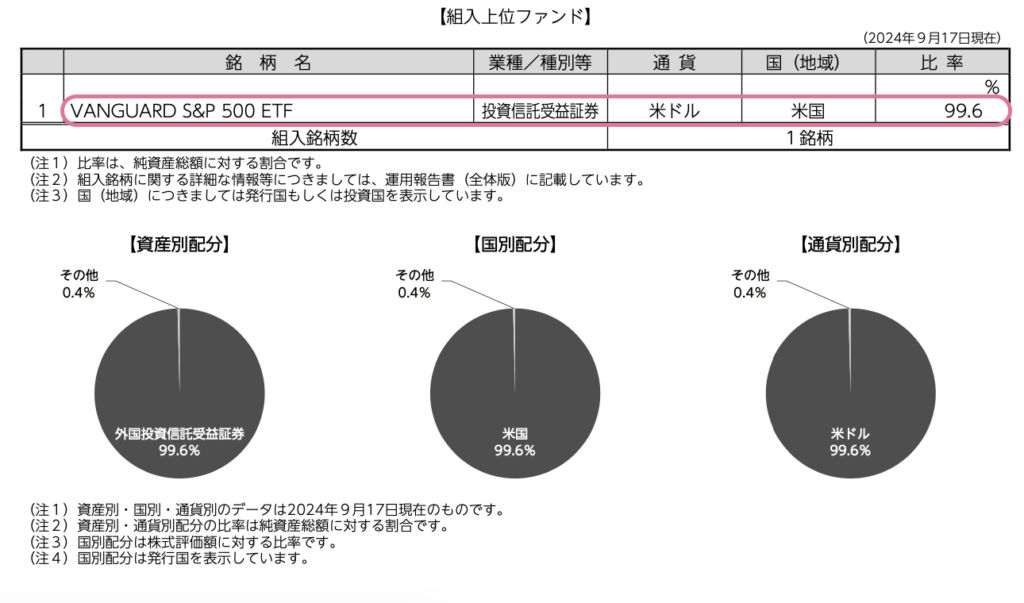

組入資産

何を購入しているかが記載されています

一般的なインデックスファンドなら

インデックスの組入銘柄が載ります

SBI・Vシリーズは

バンガードの投資信託を購入するファンドです

なので、組入資産はバンガードの投資信託

SBI・V・S&P500なら

VOO

だけになります

予定どおり

バンガードS&P500ETF 通称VOO

こちらにほとんどの資産を投資しています

ちなみに、VOOの情報はこちら

組入銘柄も問題なし

総評「問題なし!」

【基準価額の推移】

良好(良すぎるくらい)

【市場の今後】

アメリカ経済は今のとこ問題なし

世界経済は不安定なので、今後も注視が必要

為替は円高に進む可能性あるため注視が必要

【手数料】

低コスト維持

表記通りで問題なし

【インデックスとの乖離】

乖離なし

インデックスとほぼ同じ値動きしている

【組入資産】

表記通りで問題なし

2024年の運用報告書から、私は

SBI・V・S&P500

は継続購入しても問題のないファンドだと考えます

にほんブログ村

にほんブログ村のランキングに参加してます

クリックでのご協力、応援よろしくお願いします

コメント