資産運用のゴールは『取り崩し方』にある

50代までの資産運用は「増やす」ことが目的でした

しかし60歳を迎える頃からは、ゴールが変わります

それは——

“資産が足りなくならないよう、上手に取り崩す” こと

退職、再雇用、年金受給など、ライフイベントが重なるこの時期はお金の転換期です

老後資金の不安は、資産の減り方で変わります

資産額の減るペースが大きいほど、不安も大きくなるでしょう

老後の不安は、“資産をどう取り崩すか・どのように運用するか”で大きく変わります

60歳以降の収入源を整理しよう

まずは、どこからお金が入ってくるのかを整理しましょう

老後のキャッシュフローを“見える化”することで、無理のない取り崩し計画が立てられます

主な収入源

- 公的年金(老齢基礎年金+厚生年金)

- 企業年金・退職金(確定給付型/確定拠出年金・iDeCoなど)

- パート勤務・再雇用の給与

- 金融資産からの取り崩し(預金・投資信託・国債など)

- その他(保険、賃貸収入など)

たとえば、年金で月24万円、支出が26万円なら、毎月2万円を運用資産から取り崩す必要があります

| 項目 | 毎月の収入 | 毎月の支出 | 差額 |

|---|---|---|---|

| 公的年金 | 24万円 | ||

| 支出(生活費等) | 26万円 | ▲2万円 | |

| 運用資産取り崩し | +2万円 |

ここで大切なのは、順番と比率

『どの資産を先に使うか』を間違えると、老後30年で大きな差がつきます

『取り崩し順番』で老後資金が変わる

資産を取り崩すときは、次の順番を意識しましょう

① 預金・定期預金(生活防衛資金含む)

まずは銀行預金に、生活費の1年分を確保しましょう

この資産は日々の生活費の支出、クレジットカードの支出などに活用するお金でもあり、病気・冠婚葬祭など急な支出にも対応できる流動資産です

使った分は1〜2ヶ月に1回補充をしましょう

② 個人向け国債・社債などの低リスク資産

利息を受け取りながら、安定した現金化が可能です

特に個人向け国債は中途換金しても元本割れがなく、定期預金より金利が高いため、低リスクな資産運用には非常におすすめです

元本割れリスクが低いこれら資産は、60代以降の中核資産として適しています

③ 投資信託・株式などのリスク資産

取り崩しは“利益確定”感覚で行います

一括で取り崩すのではなく、『定率(例:年4%)』での取り崩しが推奨されます

一気に売るよりも、少しずつ現金化することで、相場の波に左右されにくくなります

『取り崩しながら運用する』戦略

60歳以降も資産をすべて現金化してしまうのは得策ではありません

インフレによってお金の価値が下がる可能性があるからです

老後の資産配分の目安(例:安全7:リスク3)

- 安全資産(預金・国債・社債など):70%

- リスク資産(投資信託・株式・REITなど):30%

仮に、個人向け国債70%・先進国株式30%だと、期待リターン2.2%でリスクは5.87%

2000万円から毎月2万円の取り崩しなら、資産は微増です

90歳時点では2000万→2650万

このバランスなら、資産を守りながらも、物価上昇に対応するリターンを確保できます

ポイント:毎年『見直し』を行う

資産運用は、60歳で終わりではなく“継続して管理する”ことが大切です

- 年1回はポートフォリオを見直す

- 株式市場の下落時は取り崩しを控える

- 利益が出たときに少しずつ現金化する

こうした“ゆるやかなメンテナンス”が、長く安心して暮らすコツです

『取り崩し計画』を具体的に立てる

具体的な数字で考えてみましょう

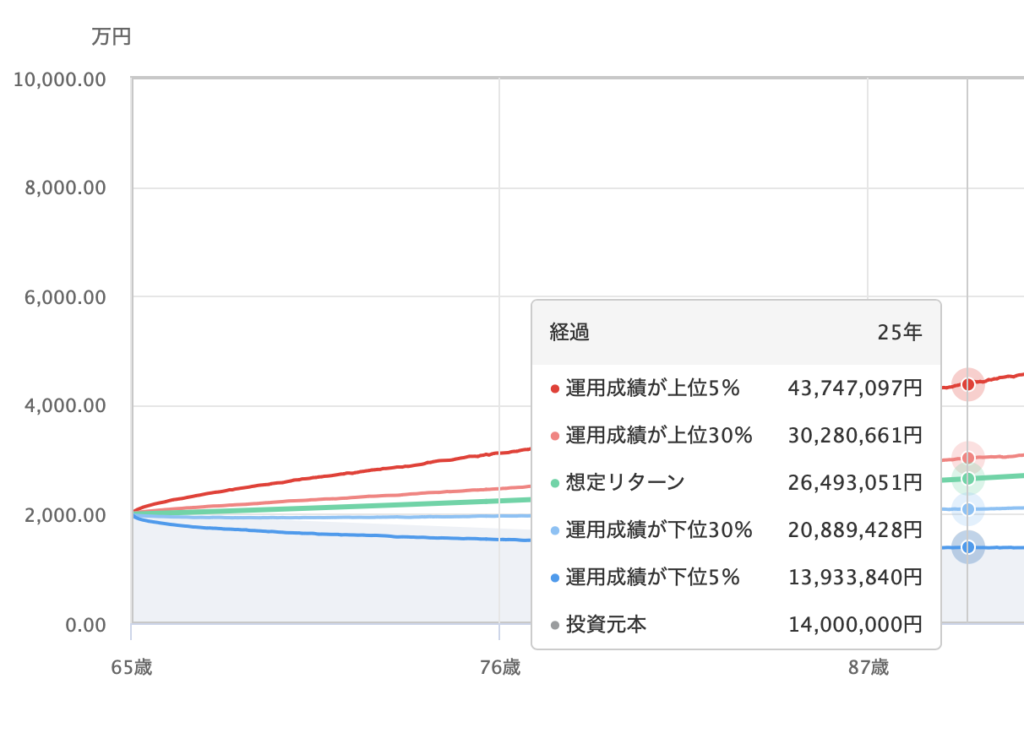

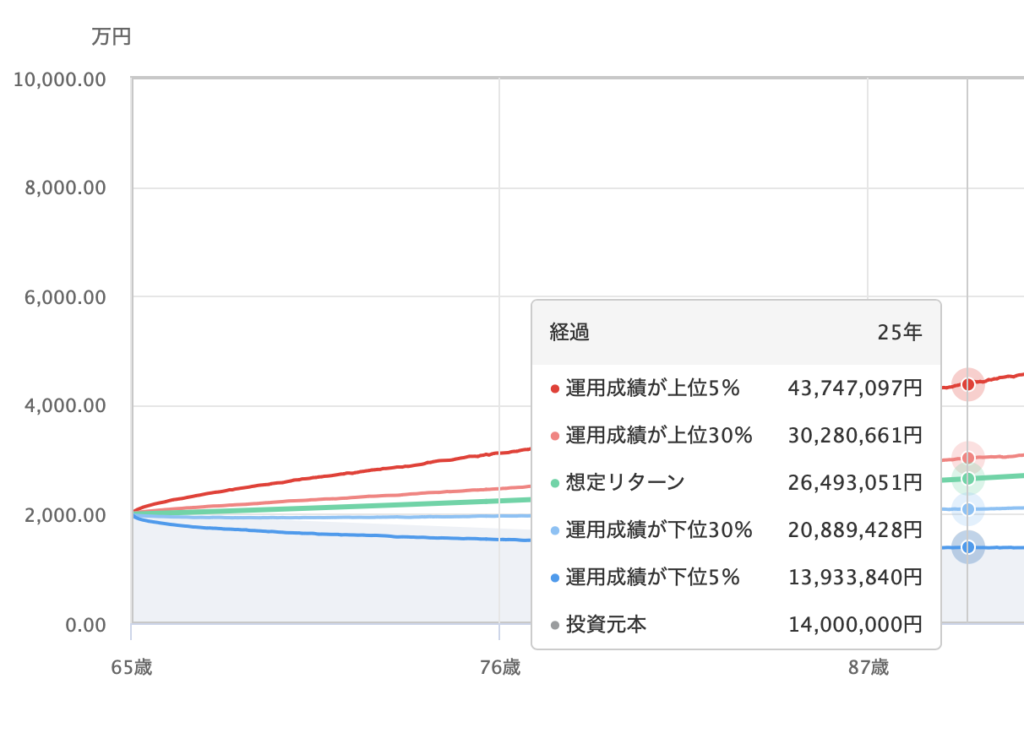

例)老後資産2,000万円を月2万円取り崩すケース

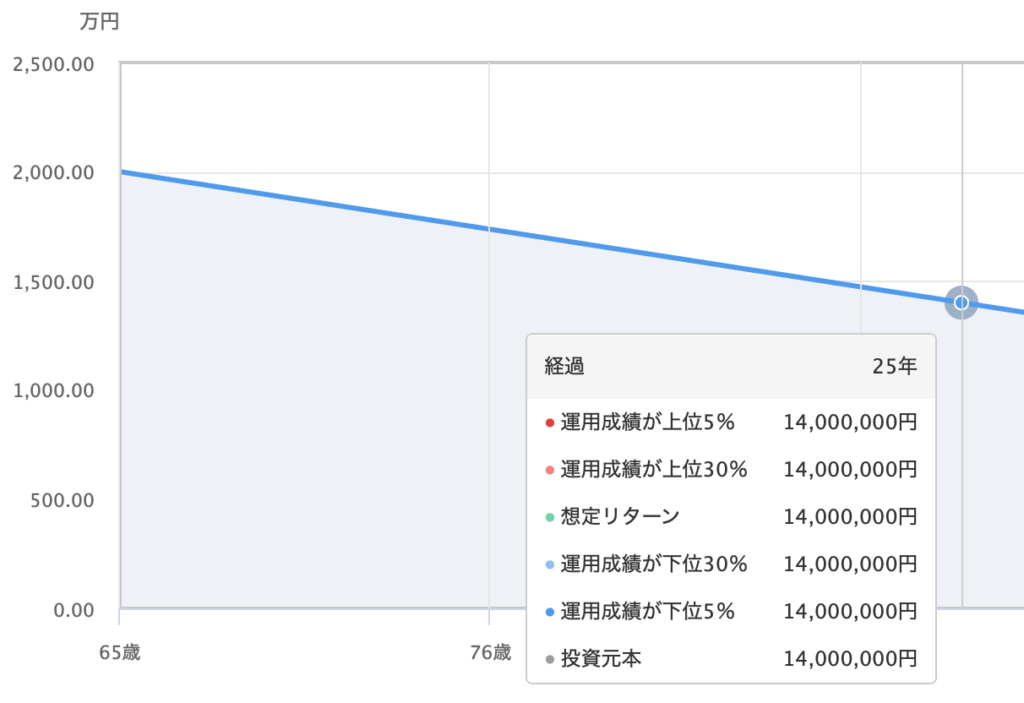

①運用せず取り崩す

当然ですが右肩下がり

年間24万円ずつ減ります

②運用しながら取り崩す

先述ですが、個人向け国債70%・先進国株式30%だとこの通り

最頻値のリターンは初期より増えてます

定率(4%ルール)の考え方

- 毎年資産の4%を取り崩す

- 市場が下落しても、翌年に調整すれば長期的に資産を維持できる

- 米国では老後の『安全な取り崩し基準』として広く使われています

取り崩し期の『心理』と向き合う

資産運用の難しさは、数字よりも『気持ち』にあります

人間は総じて、右肩下がりになると不安を感じる生き物です

特に60代以降は収入源が限定されますので、“減る恐怖”を感じやすくなります

目的を持った取り崩し=賢い資産運用です

とはいっても、お金は使うためにあるのも事実

毎月の生活費、年1回の旅行、子どもへの援助など、『何のために使うか』を決めておくことで、お金の使い方にも納得感が生まれます

また、60代以降は健康・介護など予期せぬ出費も増えます

生活防衛資金を多めに持ち、資産は運用しながら取り崩していくことが、安心して暮らすための現実的な選択です

おすすめの取り崩しツール・制度

- NISA:60歳以降も運用継続可、売却益非課税

- iDeCo:60歳以降、受け取り方(年金・一時金)を選べる

- 特定口座での投資信託:必要に応じて売却・現金化しやすい

- 個人向け国債:年率1%前後、安定収入源に

| 項目 | 利用開始年齢 | 税制優遇 | 流動性 | 向いている人 |

|---|---|---|---|---|

| NISA | いつでも | 売却益非課税 | 高 | 少額から運用したい |

| iDeCo | 20〜60歳 | 掛金控除 | 低 | 老後資金を積み立てたい |

| 個人向け国債 | いつでも | 利息課税あり | 高 | リスクを抑えたい |

NISAもiDeCoも投資信託で運用するのがオススメです

投資信託なら個別に株を買うより分散が効いて、少額でも購入できて、売却もカンタンです

つみたて投資をするのにも向いています

その相場感とおすすめ投資信託を紹介

まとめ:60代からの資産運用は「安心して使うための設計」

60歳からの資産運用は、決して“攻め”ではありません。

大切なのは、“資産が減りづらくなるよう、上手に運用して取り崩す”こと

- 資産を分ける(安全資産・リスク資産)

- 順番を決める(使う順番・補充の順番)

- 定期的に見直す(年1回のメンテナンス)

この3ステップで、『老後の不安』を『見える安心』に変えられます

3回にわたってお届けした『薬剤師のための資産運用講座』

貯金・投資・取り崩しの3ステップを通して、“お金に働いてもらう”仕組みの全体像を見てきました

60代以降は特に“守りながら、賢く使う”世代です

あなたの資産が、あなたの人生を豊かに支える存在になりますように

家計の処方箋はアフィリエイトで報酬を得ています

にほんブログ村

にほんブログ村のランキングに参加してます

クリックでのご協力、応援よろしくお願いします

コメント