『iDeCo(イデコ)』を知ろう

『iDeCo』は

NISAとは別の、資産運用の節税制度

老後の生活は公的年金だけでは足りません

足りない老後資金を、自分たちで作るための補助の制度です

似たような投資の節税制度『NISA』は運用益が非課税ですが

『iDeCo』は[拠出金が非課税+売却益に控除]

iDeCoは、運用益に税金がかかりますが

控除で一部(人によっては全額)の税が減免されます

拠出金は所得控除が効くため、iDeCoの掛け金で税金が減ります

【iDeCoのメリット】

・運用益が非課税

・所得控除で「所得税」「住民税」の節税に

・受け取りも控除「退職所得控除」「公的年金等控除」

【iDeCoのデメリット】

・60歳以降まで引き出せない

・受け取りは課税対象

・勤め先に理解が必要

今回はiDeCoのメリット面から

退職金とiDeCoの関係についてをお伝えします

【iDeCoの詳しい話はこちら】

iDeCoのメリット1「運用益が非課税」

投資信託は、運用した際の利益を購入者に還元します

これを分配金と呼びます

iDeCoは65歳まで受け取りができない制度です

これは分配金にも当てはまります

iDeCoの分配金はどこへいくのか?

受け取りはできませんが、分配金は投資元本として組入れられ、再度投資に回ります

このシステムを「分配金再投資型」や「累投型」と呼びます

NISAやiDeCoではない、課税口座での分配金再投資型は

実は分配金相当額に課税されています

税金持って行かれています

一方、NISAやiDeCoでは分配金は非課税

iDeCoの場合は再投資されますが、それも非課税です

その結果、複利効果がより強く発揮されて、課税口座より資産が増えやすくなります

iDeCoのメリット2「所得控除」

『控除』は税金を減らす制度

そのうち『所得控除』は、収入を見かけ上減らして所得税・住民税を減らせる制度です

iDeCoの掛け金は、全額が所得控除されます

これ節税メリットがめちゃくちゃ大きい!

もし課税所得300万円で(住民税も同じとすると)

iDeCo上限27.6万円を組み込むなら

【iDeCoなし】

所)20.25万 + 住)36万=56.25万円

【iDeCoあり】

所)17.49万+住)27.24万=44.73万円

この差 約11.5万円 です

老後に向けて、ただ貯金するだけなら

iDeCoを使った方が節税になります

iDeCoのメリット3「受け取りの控除」

iDeCoの受け取り方法は2パターン

- 年金として受け取るパターン

『公的年金等控除』適用 - 一時金として受け取るパターン

『退職所得控除』適用

好きな方を自由に選べます

一部を年金、残りを一時金という方法も取れます

iDeCoの場合、受け取りは非課税というわけにはいきませんが

どの受け取り方法をとっても、ある程度の控除が効きます

年金受け取りなら公的年金等控除が

一時金受け取りなら退職所得控除が効きます

給与水準や退職金額で、どちらがお得かは変わってきます

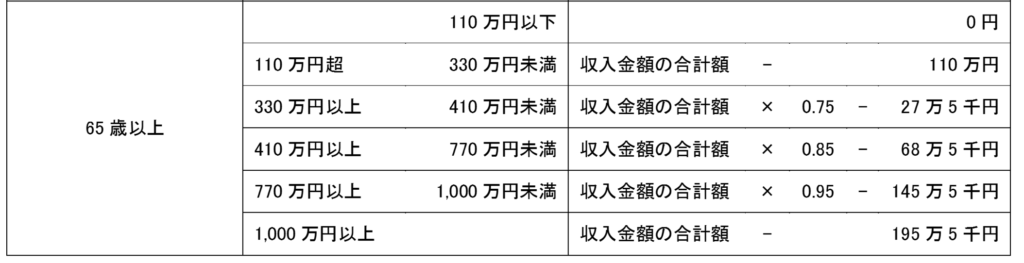

公的年金等控除の計算はコレ(年収1千万以下)

そして、退職所得の計算方法はコレ

退職所得=(退職金 − 退職所得控除)÷2

退職所得控除の計算方法はコレ

勤続20年以下:40万×勤続年数

勤続20年超え:800+70(勤続年数-20)万

たとえば)

勤続10年:退職所得控除は400万

勤続30年:退職所得控除は1500万

勤続30年、退職金2000万円なら

退職所得=(2000−1500)÷ 2=250万円

収入自体は2千万円あっても

税金計算に使うのは250万円です

退職所得は、ぜひとも活用したいお得な税制度

大きく控除が効いて、シメに1/2してくれます

退職所得控除は、働く期間が長いほど大きくなる控除です

勤続20年までは年間40万円増額され

20年を超えると、1.75倍の70万円増額されていきます

控除額は20年勤続だと控除額800万円ですが、30年勤続なら1500万円です

退職所得控除をできる限り活用したいなら

会社を辞めず、長く働くことが大事になります

iDeCoは『退職金が無い』が味方になる

そして今日の本題です

『自分の会社には退職金が無い』

これって、普通に考えたら悪い話じゃないですか?

昔々の団塊世代は

定年まで勤め上げて、老後は退職金を資金に生活する

というモデルがあったようです

今ではそれが叶う人はほんの一握り

近年は退職金のない企業も増えていると聞きます

ちなみに薬局業界では、退職金は無いか少額なことが多いですね

『退職金が無い』

一見、働く私たちに不利な状況ですが

これを有効に使えるのが『iDeCo』

iDeCoの受け取りは2パターン

年金受け取りと一時金受け取り

iDeCoを一時金で受け取る場合は、退職所得控除が使えるとお話ししました

が

企業の退職金がある方は、ちょっと事情が異なります

企業の退職金も、一時金受け取りのiDeCoも退職所得扱い

そして控除の計算の際、両方をがっちゃんこ

『退職金とiDeCoの合計額 − 控除 ÷ 2』した金額が退職所得になります

(両者の受け取り間隔5年未満の場合)

例えば、退職金1千万円・iDeCo1千万円・控除800万なら

(1000+1000-800)÷2=600万円が退職所得となります

退職金があるせいで、退職所得控除が削られてしまう現象が起きるんです

一方退職金が無く、iDeCoだけだったら

退職所得控除は800万円 まるっとiDeCoの控除に使えます

退職所得は100万円です

20年間勤めたら、退職所得控除は800万円

30年間なら1500万円にもなります

退職金がある人は、その控除の恩恵がありますが

退職金のない人は、何もしてないと控除を捨てることに

退職金のない人でiDeCoを使わないのは

税金を多く支払ってるようなものです

退職金が無い会社で働いてる方

iDeCoを使わないのはすっごく勿体無い!

そして

退職金が無い会社だからこそ、iDeCoが活きる

iDeCoの掛け金には所得税がかからず

控除内の金額なら、受け取りも非課税にできることがあります

退職金がある会社なら、控除を引いても税金が掛かることでしょう

退職金は積立金です

退職金がある会社は、その分を給与から引いています

退職金が無い会社は、その分を給与に組み込んでるとも言えます

(これは会社次第ですけど)

退職金は会社からのプレゼントでは無いんです

退職金が無い会社は

ダメな会社ではなく

自由を与えてくれる会社

iDeCoで積立して老後に備えることも

普段の生活に消費することも

自由に選ばせてくれる会社です

控除を上手に使うかも自由です

せっかくの退職所得控除

iDeCoを利用して、しっかりと節約・老後に備えておきたいですね

おまけ《NISAとiDeCoで悩んだら》

資産運用の節税制度には

「NISA」と「iDeCo」

の2種類があります

どちらも使う使わないは自由

両方使うことも可能です

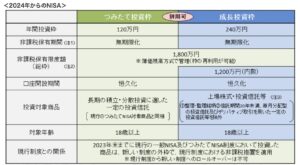

NISA

非課税で投資、売却益も非課税の制度

年間での投資上限と、合計の投資上限が決まっています

NISAの特徴は

- 一部の投資のみ対象

- 投資枠内ならいつでも売買可能

- 購入合計の上限枠がある(1800万円)

- 何歳で売却してもOK

- 利益が無いとメリットなし

iDeCo

拠出金が所得控除、運用中は非課税で、売却時に課税される制度

職場によって拠出上限が変わります

iDeCoの特徴は

- 証券会社によって投資商品が異なる

- 元本保証(定期預金)も選択肢にある

- 年間の拠出上限はあるが、合計上限は無し

- 60歳まで売却不可

- 拠出時点で節税できる(所得控除)

結論

まずは NISA から使おう!

理由は『お手軽だから』

節税メリットやお得度合いはiDeCoの方が上ですが

利用開始までにちょっとハードルが・・

iDeCoのハードルは以下の3つ

- 始めるまでの手続きが多い

- 年末調整や確定申告での申請が必要

- 60歳まで引き出せない

iDeCoは開始するまでに

・iDeCo用の口座開設

・証券会社に書類申請

・勤務先に書類提出、記載してもらう

これらが必要になります

中でも面倒なのが、勤務先への書類提出と記載

企業はiDeCoの書類記載は努力義務なんですが、中小企業だと初めて受けるという会社もあります

書類関係に時間がかかり、実際に始められるまで2〜3ヶ月かかることもあります

iDeCoの所得控除は小規模企業共済等掛金控除

年末調整なら該当項目に記載

確定申告なら該当項目で申請

が必要です

そんなに大変ではないですが、慣れないとちょっと抵抗感あるかもです

60歳まで引き出せないのは精神的にストレスを感じるかもしれません

長期運用に慣れた方は放置に抵抗は無いですし、資産投入も自動なので気にしません

不慣れな方は、いざという時に触ることのできない資産があることが

ストレスになってしまうかもしれません

すぐ解約できる方が、始めるにあたっては安心感になります

実際はNISAも早く解約すると損する確率上がってしまうので推奨はできませんけどね

まだNISAを使っていない方は、投資未経験の方が大多数だと思います

投資をまず始めるならNISAからをオススメします

NISAは手続きが簡単で、数週間で始めることができて

金額変更も途中で辞めるのも自由です

まずはNISAで投資と投資信託について経験して勉強してから

iDeCoを始めて欲しいと思います

後回しにしますが、iDeCoは税制上非常にお得な制度なので、いずれは利用しましょう

家計の処方箋はアフィリエイトで報酬を得ています

にほんブログ村

にほんブログ村のランキングに参加してます

クリックでのご協力、応援よろしくお願いします

コメント