2024年からの新NISAにあわせて、各証券会社はいろんなキャンペーンやCMしていますね

確かに新NISAはすごい!

旧NISAに比べると大拡充です

老後の資産形成へ大きな手助けになります

その一方、最近聞かれないのがiDeCoの話

iDeCoは自分で作る退職金

非常に大きな節税メリットを持つ、投資制度の一つです

NISA使っていても利用できるため、新NISAも使いながら利用できます

今回は、新NISAに押されがちだけど

節税メリットが大きい「iDeCo」について

NISAとの違い

iDeCoがオススメの方

について解説します

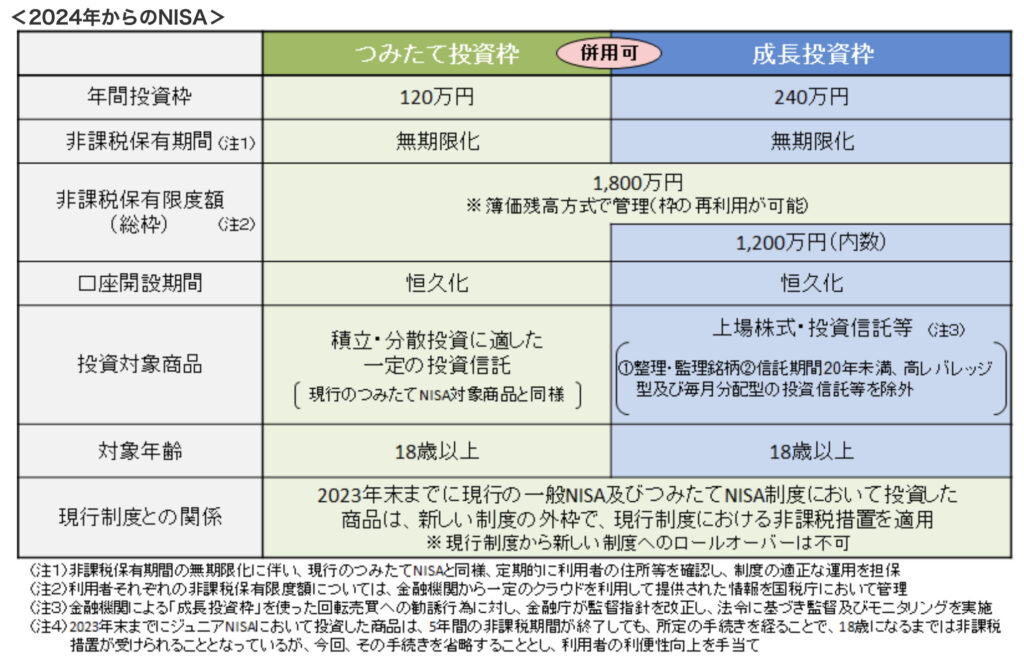

NISAはこんな制度

「NISA」は投資を非課税で行える制度

投資の利益には通常20%の税金がかかりますが

NISAでの投資ならそれが非課税になります

NISAを使うためには、証券会社でNISA口座を開設する必要があります

今回は2024年からのNISA制度を紹介します

【つみたて投資枠】

一定の基準以上の投資信託から選びます

年間120万円まで

成長投資枠とあわせて1800万円まで購入可能

【成長投資枠】

一部の投資信託と株式以外

ほぼ全ての投資商品が購入できます

年間240万円まで

最大1200万円まで購入可能

つみたて投資枠とあわせて1800万円までです

つみたて投資枠、成長投資枠

どちらも非課税期間は無期限です

好きな時まで持ち続けることができます

つみたて投資枠、成長投資枠

両方を使うこともできます

つみたて投資枠用の投資信託120万円 + 株式240万円 で買うこともできますし

つみたて投資枠用の投資信託を360万円分購入することも可能です

【NISAに関する解説はこちら】

iDeCoはこんな制度

【非課税で運用】

投資信託の多くは分配金を出します

分配金は、投資信託の利益を購入者に還元するお金

配当金のようなものです

iDeCoでは、分配金は再投資、投資信託を購入するのに使われます

通常は分配金に課税されるんですが、iDeCoはそこが非課税!

複利が利きやすく

資産を増やしやすい制度になっています

【拠出金は所得控除に!】

iDeCo最大のポイント

iDeCoに拠出した金額は

全額所得控除になります

所得控除は税金を安くしてくれる制度です

所得税計算前の収入から控除してくれることで

所得税、住民税がその分下がります

所得税率10%で27.6万円拠出する方なら

年間約5.5万円の節税に!

【引き下ろしにも控除】

NISAは運用益が非課税なので、引き下ろしするときも非課税ですが

iDeCoは所得扱いになります

iDeCoは雑所得か退職所得として扱われます

分割受け取りするなら雑所得

一括受け取りするなら退職所得扱いです

一部を一括、残りを分割受け取りにすることもできます

雑所得の場合には公的年金等控除

退職所得の場合には退職所得控除

を使うことができます

このうち退職所得控除はすっごくお得

控除がモリモリで、税金をかなり抑えることができます

退職所得の金額

=(収入金額(iDeCoの受取額) - 退職所得控除額) × 1 / 2 = 退職所得の金額退職所得控除額 =

勤続20年未満:40万円 × 勤続年数(80万円に満たない場合には、80万円)

勤続20年以上:800万円 + 70万円 × (勤続年数 – 20年)

注:退職金を受け取ってるか否かで変わります

【デメリットは】

・手数料がかかる

投資信託の手数料の他に、iDeCo開始時の手数料と毎月の手数料がかかります

現在の最安価格だと、開始時は2829円、毎月171円かかります

・厳選された投資信託から選ぶ

好きなファンドを選べるわけではなく、各社で厳選された中から選びます

元本保証の定期積立から、リスク高めなアクティブファンドまで様々あります

ご自身で選ぶため、投資の知識がある程度必要です

・受け取りは60歳以降

iDeCoは、原則途中解約ができません

開始したら60歳まで受け取り不可

運用してもしなくても、拠出を途中で辞めても

60歳以降の受け取りになります

・勤め先に書類提出

iDeCoを始める際には、自身の勤め先に書類の一部記入してもらう必要があります

全ての企業は協力する努力義務がありますが、渋い顔されてしまうことも

【iDeCoの詳しい解説はこちら】

iDeCoとNISAの違い

どちらもお得な投資制度

「iDeCo」と「NISA」

お得な箇所がちょっと違います

①所得控除の有無

iDeCoには所得税を減らせる所得控除があります

利益が出るか不明な投資の制度ですが

iDeCoなら節税分は確実な利益が出ます

②投資可能枠の大小

iDeCoは勤め先によって限度額が変わり、年間14.4万円〜81.6万円です

NISAは年120万円+240万円、合計1800万円まで

枠の広さと自由度はNISAが優秀です

③受け取りの課税

iDeCoは退職所得控除か公的年金等控除で受け取りになります

控除が効くので税金は低めですが、課税されます

NISAは受け取りが完全に非課税です

iDeCoとNISA

使い勝手が良く、使いやすいのがNISA

節税力が強く、制約が色々あるのがiDeCo

どちらも一長一短があります

ご自身の状況に合わせて選ぶのもいいですし

両方使うこともできます

どんな人がiDeCoはお得?

①所得税、住民税の支払いがある方

iDeCo最大のメリットは「所得控除」があること

控除は税金が安くなる制度です

納税している方しかメリットは受けられませんが

逆に言えば、納税している方には節税になります

②退職金が無い企業に勤める方

iDeCoの特徴の一つが、受け取り時の控除です

税制上優遇されている「退職所得」として受け取ることができます

退職金制度のない企業にお勤めの方は

退職所得控除をフルにiDeCoに使えます

その結果、受け取りの税負担無しも十分あり得ます

③長く勤めている、またはその予定の方

これも退職所得控除に関わることです

退職所得控除は、長く勤めているほど高くなります

10年×3社より30年×1社の方が高いんです

退職金がない企業に長く勤めている方は

iDeCoの利用を強くお勧めします

④退職金受け取りが65歳以上の方

ちょっとテクニカルな話ですが

iDeCo受け取り→5年後に退職金受け取り

この受け取り方ができる場合、どちらも退職所得控除を最大限活用できます

かなりお得な受け取り方法ですが、勤め先の制度に依ります

⑤所得税率が高めの方

iDeCo最大のメリットは「所得控除」があること

所得控除は所得税計算前の課税所得を減らします

この効果は所得税率が大きいほど大きくなります

27.6万円の方で税率10%なら2.76万円ですが、20%なら5.52万円の節税に!

収入が多い方ほどメリットが大きい制度です

NISAもいいけどiDeCoもね!

2024年からはNISAが大拡充、年間最大360万円まで非課税投資できるようになります

枠は広がりますが給料が増えるわけではありません

広がったNISA枠、毎月いくら使うか悩む方もいるかと思います

iDeCoへの拠出を止めてNISAに使おうと考えてる方もいるかもしれません

新NISAは何かと話題に上がりますが

iDeCoの節税力は健在です

人によってはNISAよりもお得なこともあります

自身の状況を見て、来年からiDeCoをどうするか

iDeCoを使っていない方は利用を開始するか検討してみてはどうでしょうか

NISAなら数週間で開始できますが

iDeCoは始めるまでに2ヶ月以上かかります

来年の投資プランの一つに組み込んでみてはいかがでしょうか

にほんブログ村のランキングに参加してます

クリックでのご協力、応援よろしくお願いします

コメント