ちょっと前の記事でお伝えした、高齢者用のNISA『プラチナNISA』

ニュース情報では、毎月分配型をNISA対応にするという話で、一部界隈ではかなり否定的な意見があがっています

ふと思ったのですが、NISAって始め方の記事はすごく多いのに、終わらせ方、取り崩し方に関する記事が少ないんです

プラチナNISAについての話も、本質のところは『どうやって取り崩すか』なんじゃないでしょうか

(現状の毎月分配型はそれ以前の問題が多く感じますが・・・)

今回はNISAの終わり方、取り崩し方について色々考えてみました

始め方はみんな同じでも、終わり方は個々人で違ってくるのが投資の面白いところ

取り崩しなんてまだまだ先という方も、ちょっと覗いて読んでみてください

解像度が上がるとモチベーション上がりますし、備えるという点でも◎です!

今日の話 こんな方向け

今日の話 まとめ

【プラチナNISAに関する記事はこちら】

Ⅰ 『定額』で取り崩す

安定した生活費が欲しい人向け

【やり方】

最初に決めた金額で、毎月同じように引き下ろす方法

残りの資金はそのまま運用し続けます

毎月の生活費上限が固定される

生活が安定しやすい

長生きすると資産が尽きてしまう

『定額取り崩し』は老後の生活費を安定させたい方向けの方法です

毎月、最初に設定した一定額を取り崩し続ける方法で、感覚としては年金に近い感じになります

公的年金の額も、NISAの取り崩し額も大きく変動しませんから、年金だけでは不足する生活費を補充して生活費を安定させるのにピッタリな取り崩し方法です

そして取り崩しを行いながらもNISAで資産運用は続けます

貯金を取り崩すよりも資産の減りは緩やかです

安定した取り崩し額が魅力な方法ですが、この方法の難点は

取り崩し額>運用益 の間は資産が減り続けてしまうこと

年間10万円の利益があっても、年20万円取り崩したら差し引きマイナス10万円

資産が減っていきます

いつかは資産が無くなってしまうでしょう

長生きした時にNISAの資産が尽きてしまう可能性がある

これが定額取り崩し一番の問題点です

定額取り崩しは、取り崩し額が大きいほど資産の減りは早くなり、資産が無くなるまでの期間は短くなります

それは運用結果によっても大きく変動します

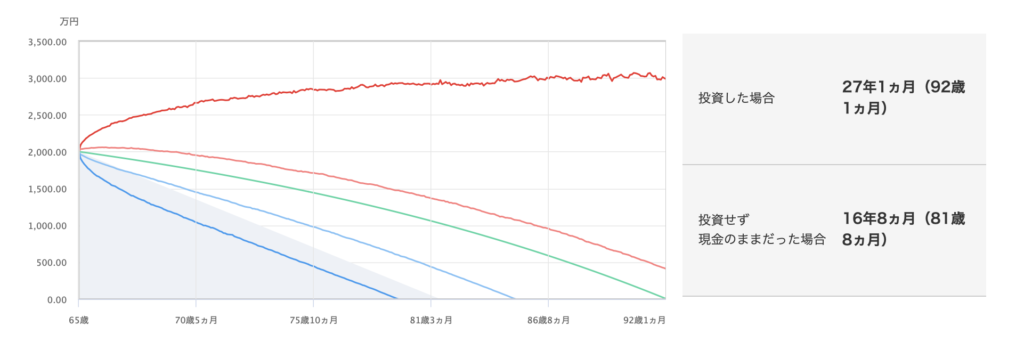

この条件(月10万円)で取り崩しすると

27年ほど資産が持ちます

取り崩し額を20万にすると

たった10年で資産が尽きてしまいます

長生きする可能性、高齢で大病を患う可能性を考えるなら、取り崩し額はしっかりシミュレーションして決めておきたいですね

Ⅱ 『定率』で取り崩す

資産を長持ちさせたい人向け

【やり方】

最初に決めた割合で、毎月取り崩す方法

年率で計算することが多いです

残りの資金はそのまま運用し続けます

例えば初年度 2000万円で年4%としたら

年間で80万円→月では6.6万円を取り崩します

次年度も資産から割合で取り崩します

毎月取り崩すとしたら、資産額に4%÷12=0.0033を掛けた額取り崩すことになります

資産が2000万円だったら、毎月6.6万円ですね

4%で取り崩し続けたシミュレーションが存在する

上記シミュレーション結果では、資産を減らすことなく取り崩し続けられる

取り崩し額は毎回計算が必要

都度、取り崩しの金額が変わる

定率取り崩しは、長生きリスクに対応した取り崩し方法です

毎月の取り崩し額は運用成績によって変わってしまいます

運用結果がいい時は多く、悪い時は少ない額を取り崩します

その結果、資産が長続きしやすい傾向にあります

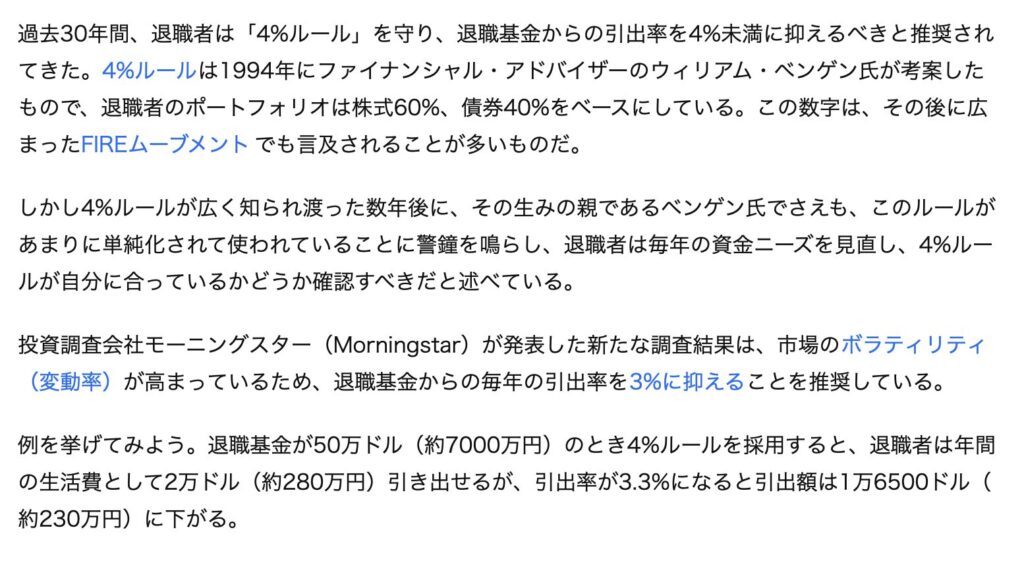

資産を定率(4%)で取り崩すとどうなるか?という研究結果があります

こちらは三菱UFJの記事です

20年以上前のアメリカの大学が研究したシミュレーションです

1925年から1995年までのアメリカの経済環境で、株式60%債券40%に投資しながら4%ずつ取り崩せば、資産は減らなかったという研究結果になりました

日本の環境とは違いますし、株式100%にした場合も同じ結果になるかはわかりませんが、定率での取り崩しは定額取り崩しより資産が減りづらいです

取り崩しの割合を減らせばもっと資産が長持ちする可能性が上がりますし、割合を上げたら資産がなくなりやすくなります

これは定額取り崩しの時と同じですね

ちょっと古い記事ですが、最近は株の値動きが大きいので、取り崩し割合を3%に抑えた方がいいんじゃない?という話もあるようです

この取り崩し方の課題は『取り崩し額が毎回変わってしまう』こと

年金だけでは足りない生活費を、NISAの運用で補う 目的で運用されてる方が大半だと思います

ところが定率取り崩しの場合は、毎月取り崩せる金額は変動します

月々の生活費上限が変動してしまう

これが定率取り崩しの難点です

市場の状況によって、取り崩しが多い月と少ない月が入り乱れます

50%くらいの受取額変動は想定しておいた方がいいでしょう

今月は6万円、来月は3万円 となってしまう可能性は頭に残しておきたいところ

定率取り崩しをするなら、取り崩し額が少なくても耐えられる生活状況を作っておく必要があります

Ⅲ 一括で取り崩す

大きな買い物が必要な方、資産運用によるリスクが不安な方 向け

【やり方】

65歳になった時に、全てを現金化

使わない分は預金口座に預ける方法

65歳以降の資産リスクが無くなる

市場による資産の変動がなくなり、使える金額がわかりやすくなる

取り崩し以降の資産が増えない

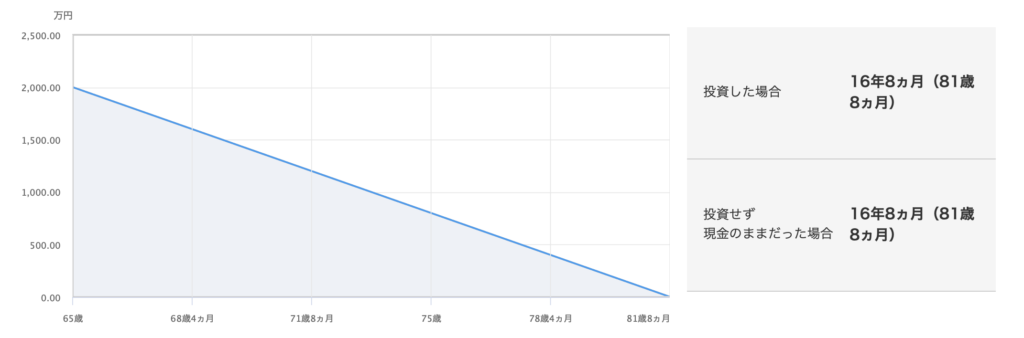

退職金のように、一括で取り崩す手法です

何かの頭金に使うもよし、そのまま銀行預金に置いておくのもよしです

大きな支出で入用になった際には、今後のことより今のこと

必要に応じてNISAを取り崩すのは全く問題ありません

リスクが不安な方、資産の変動がストレスになってしまう(リスク許容度が低い)方も、投資をやめて銀行預金に切り替えるのはありです

リスクへの耐性は性格や家族環境、体調や仕事によって千差万別 人それぞれです

NISAのようなリスク資産から、銀行預金のようなほぼ無リスク資産に切り替えれば、投資によるストレスは一切なくなるでしょう

これの問題点は、取り崩し後は資産が増えないこと

NISAもやめて投資も辞めているので、資産は直線的に減っていきます

銀行の金利程度ではおまけにしかなりません

先ほどと同じ、65歳から月10万円ずつ取り崩したら

16年で資産が尽きます

投資の時とは違い、不確実性は0です

Ⅳ 都度取り崩す

NISA使わなくても生活費足りる方、できるだけ運用し続けたい方向け

【やり方】

お金が必要になったら都度、必要額を取り崩す

取り崩さなかった分は運用し続ける

必要額以外は運用し続けられる

一番効率よく運用が続けられる

高齢者になると大きな買い物は少ない

取り崩すタイミングがなく、使わないままになる可能性

必要時に必要分だけ、取り崩す手法です

この方法は、年金やその他収益で生活が成り立つ方向けです

NISAは余剰金として扱い、プレゼントや旅行、車など生活費とは違う支出に使うのに向きます

使わないお金はNISAで運用し続けられるので、この中では最も資産運用を続けられます

最後までしっかり資産運用をしたいという方には特にオススメできます

そしてこの取り崩し方法の難点は、お金の使い方にあります

いざという時のお金となりやすく、使う機会が無いまま過ぎてしまう可能性が大いにあります

高齢になる程支出は減っていきます

旅行や買い物に行く頻度は減っていきますし、車には乗れなくなっていくでしょう

外出頻度も減り、ブランド品やアパレルへの支出も減ります

食事量も減るため、食費も徐々に減っていきます

最後は医療や介護で使うことは多くなりますが、頑張って貯めて増やしたお金が、死蔵されてしまう可能性は大いにあります

取り崩しのトラブル

NISAや積立投資は、始め方は同じでも

取り崩しは百人百様 千差万別です

何にお金を使うか、何を買うか

生活費の不足額、年金の不足額

これらは一人一人違います

一人一人違うので、自分に合ってると思う取り崩し方を選びましょう

そんな中で、失敗と言える取り崩しを考えてみましょう

- 長生きでNISAが枯渇、生活費が足りなくなる

- 取り崩し額が足りない

- 大きい買い物の際の頭金が足りない

1 長生きでNISAが枯渇

定額取り崩しで想定できるトラブルです

取り崩し額>NISAの利益

が続くと、最後は資産が枯渇します

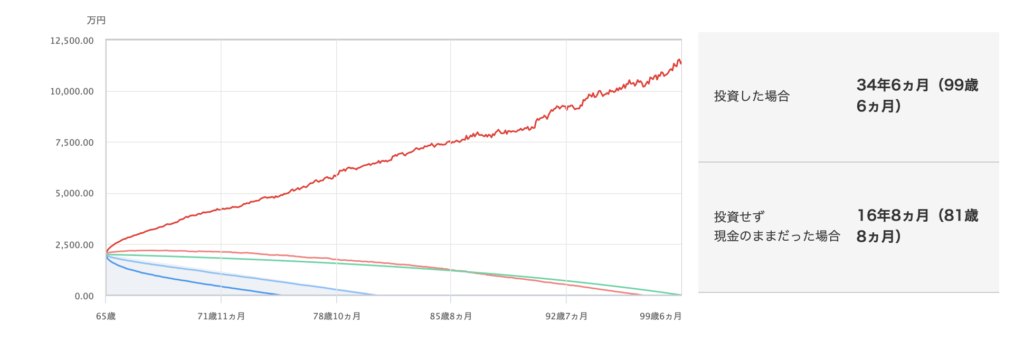

例えばこの条件で

(リターン5% リスク20%は先進国株式を想定してます)

取り崩しつつ運用を続けてみると

最頻値は約34年 となりました

一般的なシミュレーションでは、リスクを考慮せずリターンだけで数値が出てきます

ところが投資はリスクがセット いつも同じリターンにはなりません 増えたり減ったりしながら資産は推移します

その値動き幅がリスクです

リスクを考慮すると、ちょっと違う結果も見えてきます

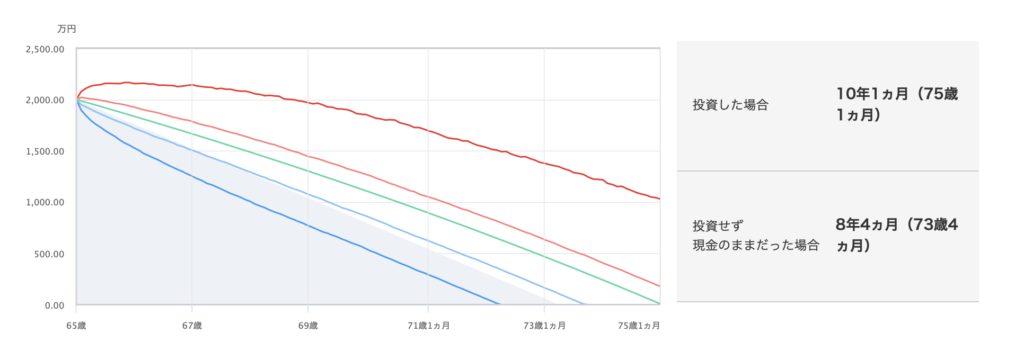

投資がうまくいったパターン(右上に伸びる赤線)になる可能性もあれば、投資が失敗し続けたパターン(右下に伸びる青線)も想定されます

うまくいけば資産は爆増しますが、うまくいかないと75歳くらいまでに資産が尽きる可能性もあるということです

リスクが小さくなると、リターンの振れ幅も安定します

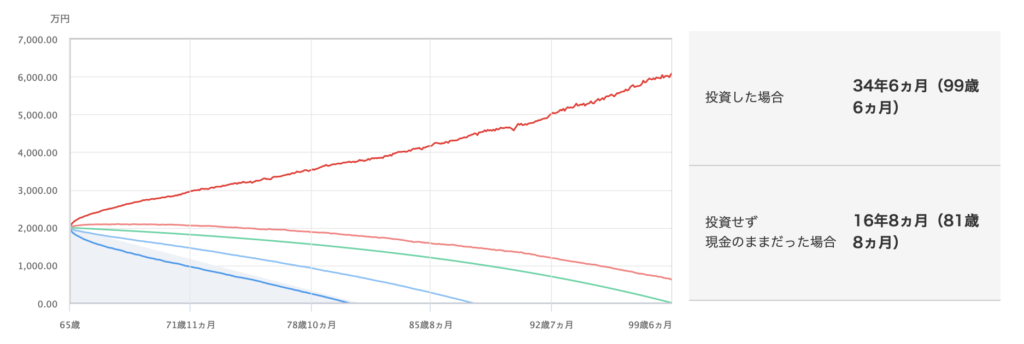

同条件でリスクが10%を見てみましょう

運用がうまくいかない結果でも、資産は79歳までもちそうです

リスクが20%では75歳だったので、リスクが減るだけで4年分も資産が伸びる計算となりました

資産運用を続けながら取り崩す場合は、投資がうまくいかない可能性があるということも忘れないようにしたいですね

トラブル対策としてはこんなところ

- NISAの資産額を大きくする

- 取り崩す額を減らす

- 取り崩し額を減らして良いように、生活費を減らす

- リスクの小さめな投資商品を選ぶ

2 取り崩し額が不足

定率取り崩しで想定できるトラブルです

最初のルール 例えば4%で取り崩しをしたら生活費が足りなかった

株安の時期が来てしまって、取り崩し額が減ってしまった など

定率だと取り崩し額を固定できないため、運用状況や資産状況で取り崩し額が減ります

最初は大丈夫だったけど、途中から生活費が不足してしまうというトラブルがあり得ます

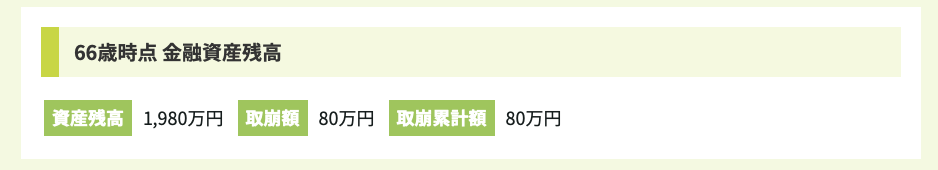

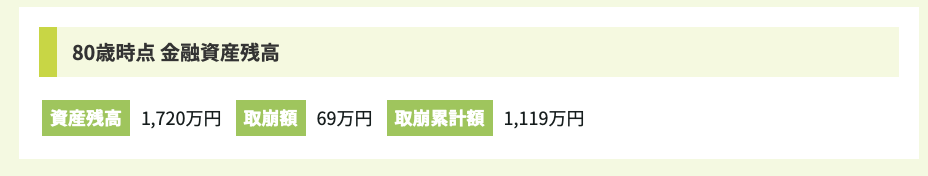

例えば

資産2000万円 運用益3% 取り崩し4%だと

66歳での取崩額は年80万円ですが、80歳では年69万円にまで減ってしまいます

運用と取り崩し割合次第で受取額は増減します

割合が高いほど、高齢になってからの受取額は少なくなります

資産を長持ちさせることができる一方、徐々に取り崩し額が減る恐れがあるのが定率取り崩しの難点ですね

ただこの取り崩し額が減る点がデメリットになるかは、人によりきりと思います

高齢になる程、お金は使わなくなっていくもの 体力の低下と共に旅行の頻度も減りますし、免許を返納したら車も買わなくなります

使いたい時ほどたくさんもらえて、使わなくなってきたら少なくなる

こういった見方もできるんじゃないかなと思います

3 頭金の不足

一括取り崩し、もしくは都度取り崩しの際に起こりやすいトラブル?です

要は、運用結果が目標まで達さなかった ということ

このパターンを回避する方法は2つ

- 積立額を増やす

- 将来金額に達する可能性の高い投資商品を選ぶ

1はまあ当然としても、2の投資商品選びも大事

多くの投資商品は、リターンに沿ったリスクが付いてきます

リスクを避けてリターンの低い商品選びをしてしまうと、目標額に辿り着かないなんてこともあり得ます

目標額と、積立額と、自身のリスク許容度を踏まえて、ちょうど良い投資先を選びましょう

【目的から投資を考える『ゴール・ベース・アプローチ』について】

【リスク許容度からの資産配分 アセットアロケーションがとっても大事】

低リスク投資への乗り換えは『有り』

退職後の投資先に不安を感じるなら、少しリスクを減らしていくのは有りです

給与をもらって積立投資を行なっている『資産形成期』と、退職して年金+NISAで生活をしていく『取り崩し期』では、リスクに対する姿勢が変わってきます

資産形成の時期は、資産が増えたり減ったりしますが、最終的には増えると見込んで投資しています

リスクはある程度織り込み済みで、長期で見たら増えると踏んで投資しているので、リスク高め・リターンも高めな『株式』のみの投資信託を使われてる方多いんじゃないでしょうか

取り崩す時は少し風景が変わります

運用を続けながらの取り崩しでも、取り崩しは行なっています

取り崩す時には今の資産価値が結構大事 誰しも損するタイミングで売るのはストレスが溜まるものです

数%ならまだ我慢できても、10%とか20%とか下がってしまったら結構ショック感じると思います

この下がる幅のことを『リスク』と呼びます

取り崩し期にはリスクを極力抑えた投資先に乗り換えるのは、老後の資産形成戦略としては大いに有りだと思います

例えば

株式のみ、全世界の株式に投資

信託報酬 0.05775%

5年リスク 14.02%

5年リターン 19.6%

から

信託報酬 0.143%

5年リスク 7.74%

5年リターン 10.0%

に切り替えるなど

切り替え先は、信託報酬が低く、様々な資産に分散された、リスクの低いインデックスファンドを選ぶと良いですよ

【投資信託の選び方解説はこちら】

家計の処方箋はアフィリエイトで報酬を得ています

にほんブログ村

にほんブログ村のランキングに参加してます

クリックでのご協力、応援よろしくお願いします

コメント