ゼロから始める投資のイロハ(0はじ)は

・お金の知識なし

・マネーリテラシーから身につけたい

・投資始めたいけど、何から勉強したらわからない

という方向け

0スタートで、投資に関する必要な知識を勉強するシリーズです

「基礎編」では、お金にまつわることから、投資がどんなものであるかを学び

「実践編」では、実際に投資を始めるための知識と情報をお伝えします

こちらから順々にお読みください

前回の話では、投資する金額や資産配分について考えました

次の疑問は

投資先はどこ?何を買えば良い?どう買えば良い?

ここに関しては明確な答えがあります

「投資信託」のうち

「手数料の低い」

一部のインデックス連動の「インデックスファンド」を

「ドルコスト平均法」で購入する

一つずつ見ていきましょう

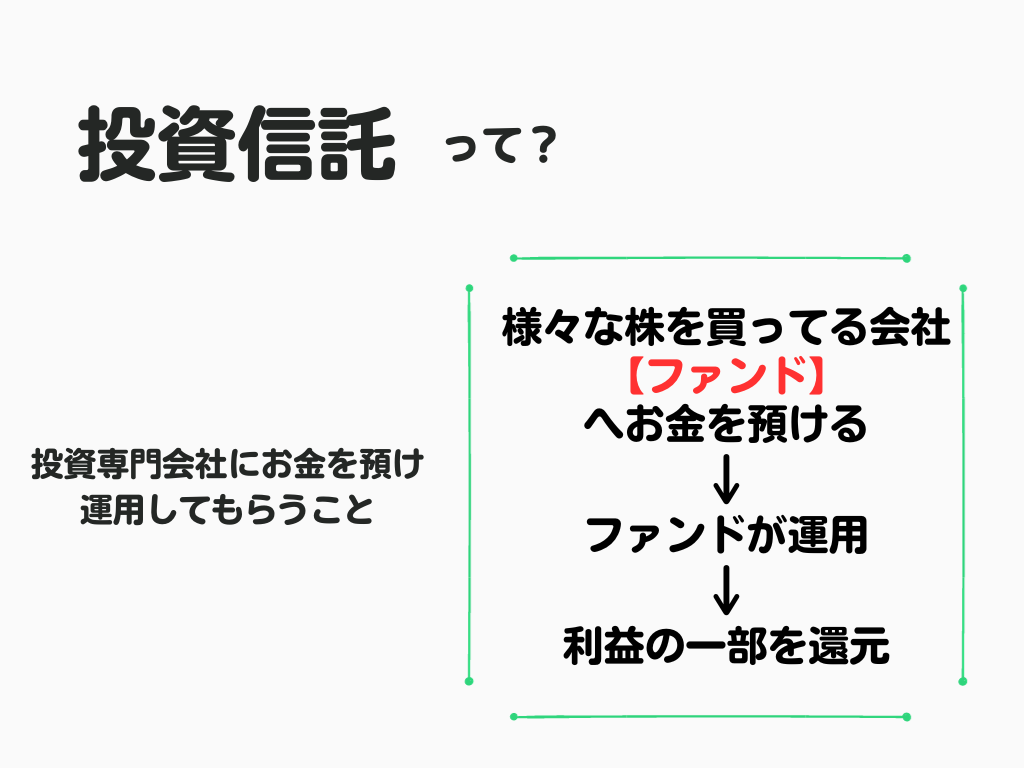

投資信託って、なんだっけ?

投資信託は

投資の専門家が選んだ投資詰め合わせパック

運用方法は大きく分けて3種類

積極的に売買して指数(インデックス)以上の利益を目指す「アクティブファンド」

指数(インデックス)と同じ値動きを目指す「インデックスファンド」

色んなファンドや投資を組み合わせた「バランスファンド」

【投資信託についてはの解説はこちら】

「インデックスファンド」って、なんだっけ?

指数=インデックス と同じ値動きを目指すファンドを

インデックスファンドと呼びます

アクティブファンドは利益の最大化を目指し、インデックスより上の成績を狙う投資信託ですが

インデックスファンドはインデックスと同じ値動きになることを目指します

一見するとアクティブファンドの方が儲かりそうな気がしますが

10年以上の中長期投資では、インデックスの方が成績が良いケースが多いです

インデックスファンドの特徴は

- 手数料が低め

- 短期間での高収益は望めない

- 長期投資では利益が出やすい

- インデックスは種類が多く、どれを選ぶかで成績は変わる

- つみたて投資と相性が良い

- 初心者でも始めやすい

NISAやiDeCoとも相性が良い

NISAやiDeCoは運用中は利益が非課税

コレ、投資信託を分配金再投資型での長期運用と非常に相性が良いんです

アクティブファンドだと手数料が高く、長期運用で手数料負けしてしまうことが多いのですが

インデックスファンドは手数料が低く、そういった心配が少ない!

NISAは、売却せず運用し続けた方が複利が働き利益が増えやすいです

NISA使うならインデックスファンドが鉄板です

どのインデックスが良い?

インデックスファンドの肝になるのが「インデックス」

インデックスは様々な指数のこと

指数はテーマによって選ばれた投資先の平均値だと思ってください

株、債券、原油などにも指数は存在します

インデックスは非常に種類が多く、50年以上の歴史があるインデックスもあれば、ここ数年で生まれたインデックスもあります

投資においては新しいものに飛びつかないことが大原則

歴史の長いインデックスは継続してきた歴史があり、信憑性が高いですが

新しいインデックスは未知数、リスクも不透明で継続性も不透明です

私がオススメするインデックスはこちら

【日経平均株価】<日本株>

日経平均株価は日本の代表的企業225社の株価の平均値です

225社の株価を特殊な計算をして平均すると、日経平均が出来上がります

構成銘柄には大企業が多いです

【TOPIX】<日本株>

東証株価指数の略

東京証券取引所に上場している株式2000銘柄以上の株価平均です

大企業の株価が大きく影響します

【S&P500】<アメリカ株>

アメリカの大企業500社の株価平均です

グローバル企業が多く、世界的に有名な企業が多数入っています

1957年が開始日と非常に歴史が長いです

【CRSP US Total Market Index】<アメリカ株>

アメリカの約3500社の株価平均です

ほぼ全てのアメリカ株をカバーしています

【MSCI All Country World Index】<全世界株>

世界約70カ国、2500社以上で構成される株価平均です

世界の株式時価総額のうち85%ほどをカバーしています

【MSCIコクサイ】<全世界株>

日本を除く全世界の株式約1300社で構成される株価平均です

世界の株式時価総額のうち85%ほどをカバーしています

【FTSE Global All Cap Index】<全世界株>

世界47カ国 8000社以上で構成される株価平均です

世界の株式時価総額のうち98%ほどをカバーしています

【FTSE 世界国債インデックス】<先進国国債>

20カ国以上の国債で構成されるインデックス

投資信託の重要指標「手数料」

手数料のかかるタイミングは大きく分けて3つ

1 購入時

・購入時手数料、買付手数料

購入金額に掛かる手数料です

購入金額に定率で掛かってきます

購入時手数料が0円のものを「ノーロード」と呼ぶこともあります

2 保有時

・運営管理費用(信託報酬)

・その他費用

投資信託を持っている間、かかりつづける手数料です

保有金額に定率で掛かってきます

表記は年率の負担割合ですが、手数料自体は毎日引かれています

3 売却時

・信託財産留保額

・解約手数料

投資信託の売却、解約時に掛かる手数料です

売却金額に定率で掛かってきます

良いインデックスファンドは

- 購入時手数料が無料

- 信託報酬低め

- 信託財産留保額、解約手数料なし

この条件で販売されています

実質的な手数料は

- 信託報酬

- その他費用

この2つになります

その他費用は運用後にわかります

ファンド探しでの基本は

同じインデックス連動のファンドの中から

より信託報酬が低いものを選び出すこと

同じようなインデックスファンドでも、信託報酬は倍

そんなコトもあるので注意です

定額積立法「ドルコスト平均法」

投資信託の買い方は2通り

①一括投資 まとめて多額購入

②分割投資 いわゆるつみたて投資

基本的には、つみたて投資をオススメします

一括投資が合理的ではあるんですが、リスク許容度を見誤ってしまうことがあるため

投資初心者には向きません

では、つみたて投資はどのように買うのが良いか

その方法は「ドルコスト平均法」と呼ばれる

定額積立法です

やり方は至って簡単

毎月

同じ日に

同じ額

同じ投資先

を購入するだけ

今は自動購入もできるので、最初のみで手間もかからず楽ちんです!

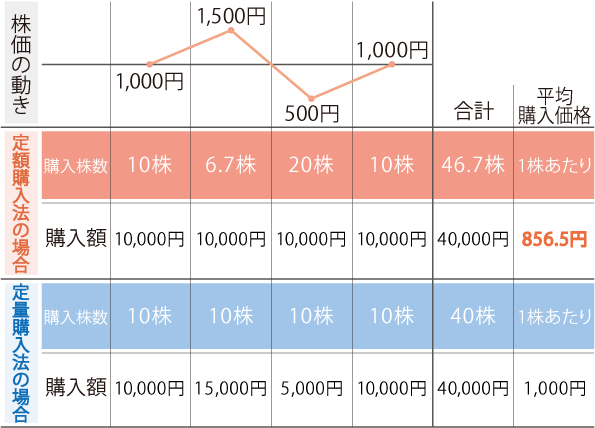

【定額積立と定量積立 どちらがお得?】

ちょっとマニアックな話です

ドルコスト平均法のように、定額(毎月◯円分購入)で積立をするのと

定数(毎月◯口分購入)で積立するのはどちらがお得か?

答え『定額積立』

こちらの画像をご覧ください

上記の条件では、定額購入の場合1株856.5円

定量購入の場合は1株あたり1000円です

株価が上下する局面では、定額積立の方がお得に購入できます

株価がずっと上昇する局面では定量購入の方が有利なのですが、投資の世界ではまずあり得ません

投資信託の選び方

投資信託選びの重要ポイントは2点

- 手数料が低いものを選ぶ

- 優良なインデックスに連動したものを選ぶ

この他にも見所はいくつかあるんですが、最初はこの二つだけを注意しておけば十分です

オススメできるインデックスファンドたち

【eMAXIS Slimシリーズ】

手数料最安クラスを維持することを目的に運用されるインデックスファンドのシリーズです

中でもオススメは

- eMAXIS Slim全世界株式(オール・カントリー)

- eMAXIS Slim米国株式(S&P500)

- eMAXIS Slim国内株式(TOPIX)

- eMAXIS Slimバランス(8資産均等型)

【SBI・Vシリーズ】

バンガード社の投資信託を購入するシリーズです

Vシリーズの投資先は、非常に資産額の大きい、安定的な投資信託です

- SBI・V・S&P500インデックス・ファンド

- SBI・V・全米株式インデックス・ファンド

- SBI・V・全世界株式インデックス・ファンド

【楽天・Vシリーズ】

SBI・Vシリーズ同様、バンガード社の投資信託を購入するシリーズ

こちらの方が元祖

ちょっと手数料は高め

- 楽天・全米株式インデックス・ファンド

- 楽天・全世界株式インデックス・ファンド

いずれも手数料が低く、優良なインデックスを採用していて

資産額が大きく安定的な運用をされています

初めて購入の際は

これらの投資信託から選ぶのをオススメします

にほんブログ村

にほんブログ村のランキングに参加してます

クリックでのご協力、応援よろしくお願いします

コメント