- 証券口座開設

- つみたてNISA(〜2023年) 新しいNISA(2024年〜)

- iDeCo

- 課税の投資商品を検討

1 証券口座を開設しよう

株式や投資信託を購入するときに必要なのが

「証券口座」

証券口座は証券会社に依頼をすることで開設できます

投資を行う上で最初に行うのがこの、証券口座開設です

開設は基本無料 SBI証券ならネットで開設申請ができます

ー開設方法はこちらー

【おすすめ証券会社「SBI証券」口座開設はこちらから】

2 NISA つみたてNISAを始める

投資を行う上でも、資産形成を行う上でも大事なことは

「できるだけ税金を減らすこと」=節税

もちろん合法的な方法で ですよ?

投資の中での節税は「NISA」と「iDeCo」

どちらも運用益が非課税になる制度です

NISAは運用益と、受け取りが非課税になります

2023年までのNISAは「一般NISA」と「つみたてNISA」どちらかを利用できます

投資入門者にオススメなのは

【つみたてNISA】

つみたてNISAの特徴は

・投資先は投資信託のみ

・運用益が非課税

・非課税枠は年間40万円まで

・非課税期間は20年間

ーNISAについての解説はこちらー

ステップ1 月の余剰金を調べる

『月の余剰金』=毎月の収入-毎月の支出

今までは貯金に回していたお金です

つみたて投資は、貯金に回していたお金の一部を使って行います

例えば、収入30万、支出20万なら、10万円が余剰金です

10万円のうち、3万円を投資に回す そんなイメージです

生活防衛資金として、支出の1年分は貯金を持っておきたい所

支出20万円なら240万円ですね

余剰金の一部は投資へ

残りは生活防衛資金が貯まるまで、貯金に回しましょう

「収支が全然わからないよ!」

という方は、家計簿付けをお勧めします

ー最強家計簿アプリ【マネーフォワードMe】の解説はこちらー

ステップ2 投資信託について調べる

つみたてNISAで買えるのは投資信託だけ

投資信託とは何か

どんな投資信託があるのか

どの投資信託でNISAやるのか

ここまでは調べて考えておきましょう

投資信託での投資は、初心者のみならず上級者も利用している合理的な投資手段です

ー投資信託の簡単な解説はこちらー

ー投資信託の選び方はこちらー

ーインデックスについての簡単な解説はこちらー

ー目論見書の読み方などはこちらー

ステップ3 リスク許容度を考える

【リスク許容度】

値動きにどれだけ耐えられるか

のことです

投資においてリスクというのは

値動き幅の大きさ

を意味します

リスクが大きい商品 = 大きく儲かるか、大きく損する可能性がある商品

長期間での投資をしていると、時に高騰、時に暴落を経験します

リスク許容度は、高騰・暴落時のストレスにどれだけ耐えられるのか

ストレスがあっても長期つみたてを続けられるかの指標です

このリスク許容度、数値にできないのが難点なんです

リスク許容度に影響する要因は

- 年齢

- 家族

- 資産、借金(ローン)

- 年収

- 投資経験

など、非常に個人的で個人差がある内容

性格も影響してきます

リスク許容度に関しては、実際に投資を行ってみて考えるしかありません

値動きの大きさ 値下がりの大きさに怖くなってしまったら

現在の投資商品や投資金額が、あなたに向いていない可能性があります

リスクを下げるには

・投資商品を変える(債券を組み入れるなど)

・投資金額を減らす(3万円→2万円など)

という方法があります

リスク許容度を数値にしてみたいという方は

『全国銀行協会』のホームページに、リスク許容度診断があります

ステップ4 世の中の経済情報を追いかける

世の経済ニュースを見るようにする

世界情勢によって株価は変動します

よくわからずに変動するのと、何が起こってるか分かった上で変動を見るのでは

ストレスが全然違います

今までより少し、アンテナを立ててみてください

株価は経済と政治によって大きく変動します

投資を始めるのを機に政治にも少し興味を持ってみてはいかがでしょうか

【おすすめニュースサイト&番組】

ーおはよう寺ちゃんー

ー飯田浩司のOK!Cozy up!ー

TwitterやYahooニュース等、ネットニュースサイトも見ています

新聞もテレビも、ネットニュースも、玉石混合です

鵜呑みにせず、幅広いメディアで集めるのがオススメです

3 iDeCoを始めよう

つみたてNISAを満額まで投資して、余剰金に余裕のある方は

iDeCoに挑戦してみましょう

iDeCoは「個人型確定拠出年金」の頭文字をとったものです

- 買うのは投資信託や預金、保険

- 受け取りは60歳以降

- 拠出と受け取りに控除

- 運用益は非課税

という特徴があります

控除がある分、節税効果は高いんですが

60歳までの資金拘束と開始までのハードルが若干高いのがデメリット

しかし開始してしまえばNISA同様、投資信託購入の自動運転です

買うタイミングなどに頭を悩ます必要はありません

iDeCoの説明はこちら

4 課税の投資商品の検討

NISA iDeCoを満額積み立てて、もう少し余剰金のある方

課税される投資商品も検討してみてはどうでしょうか

株の売買益や配当金、分配金には金融所得課税と呼ばれる

20.315%の税金が徴収されます

税金は掛かってしまいますが、貯金しておくにはもったいないという方向けの投資です

ご紹介するのは3種類

・投資信託(課税)

・高配当株の購入

・株主優待目的の投資

課税枠で投資信託を購入

更なる老後資金作りを目指すなら、課税枠でも投資信託購入を検討しましょう

やることは今までと一緒です

投資信託を毎月、余剰金の範囲で購入する

今まではNISA口座やiDeCoで購入でしたが

今回は特定口座での購入になります

特定口座で購入すると

利益への課税は源泉徴収となり、証券会社が勝手にやってくれます

確定申告は不要になりますが、必要な方は確定申告することもできます

一般口座で購入すると確定申告必須になるので注意しましょう

高配当株を買う

毎月の娯楽費、自由に使えるお金を増やしたい方は高配当株を検討して良いかもしれません

配当金とは、企業の利益の一部を株主に配る株主還元のこと

多くの企業は年に2回配当します

高配当株は、配当金が株価の3%以上の株のことです(3.5%という方もいます)

1株1000円で配当3%なら

100株買ったら1年で3000円もらえます

1000万円分買ったら30万円です

配当金は、不動産のように働くことなく得られる不労所得の一つ

企業の業績が良ければ年々増えていくこともあります

株価が下がりにくいのも特徴の一つです

これだけ聞くと簡単に思えますが実際は

- 安いタイミングで買わないと配当比率が落ちる

- 良い企業を選ばないと株価自体が暴落する

- 業績が安定してないと配当金も安定しない

- 投資信託より暴落でストレス感じやすい

- 配当金には課税される

など、経験や知識を求められる難しい投資の一つでもあります

株に興味持ったり、勉強するのが苦じゃない方へオススメです

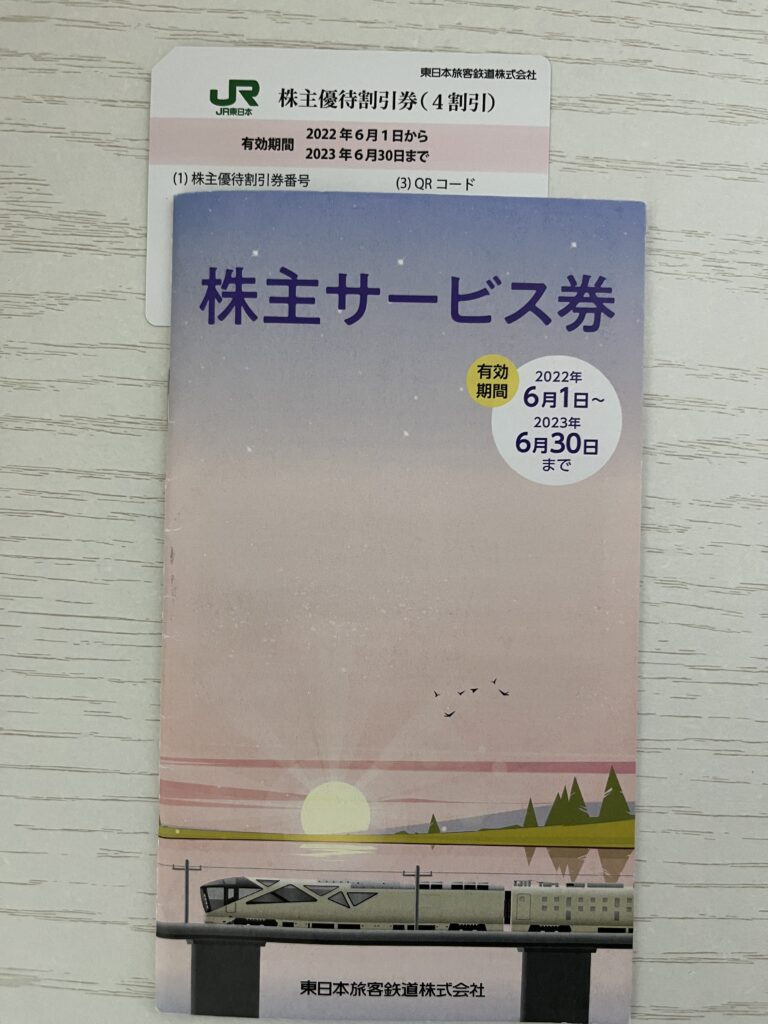

優待株を買う

「桐谷さん」でお馴染みな、株の優待を目当てに株を買います

優待の種類は

Quoカードやカタログギフト

利用券・割引券

自社製品詰め合わせ

等々実に様々です

優待株は高配当株と同様、購入のタイミングに注視する必要があります

高値で買ってしまうと長期間含み損を抱えることになってしまいます

安くなってきて買い増す、所謂【ナンピン】には注意しましょう

傷口が広がるだけで終わってしまうことが多いからです

株主優待は廃止されるリスクを抱えています

優待を目当てで株を買って優待が廃止、株価も下がってしまうなんてこともあります

直近ではJTやオリックスが優待廃止を公表しています

カタログギフトやQuoカードの優待は廃止されやすい傾向にありますね

株主優待を目的とした株購入は

将来有望で、余力を残して配当や優待を配っている企業を選びましょう

株を売買する

投機欲、つまりギャンブル欲を見たしたければ売買するのは良いかもしれません

株価の上下に流れはありますが、基本的に次の日に上がるか下がるかは誰にもわかりません

好材料で下がったり、悪材料で上がったりすることも良くあります

インデックス投資で株の知識をある程度得ると

つみたて投資は少し退屈に思う方もいるでしょう

そんな退屈を解消するのが株の売買です

想定通りに値上がりすれば気持ちが良いですし

逆に下がると胸が苦しくなります

老後資金を作るための手法としては全くお勧めしません

才能ある一部の方で、日頃から情報収集を行っている方しか勝ち目が薄いからです

余ってるお金で嗜む程度なら問題はありませんが

資産形成上の中心に置くにはリスクが高すぎる手法です

老後資産作りは「NISA+iDeCo」

投資初心者、始めたばかりの方には

投資信託の定期購入がおすすめ

利点は三つ

- 最低限の知識から始められる

投資始めながら勉強や情報収集しても大丈夫です - 手間や時間がほとんどかからない

商品選んだら、購入は自動で行ってくれます

基本メンテナンスフリー! - ポートフォリオ構築が不要

どの株買うか、どれだけ買うか

そういったことはファンドが行ってくれます

私たちがやる必要はありません

一方、高配当株や優待株の投資は、こう簡単にはいきません

購入した時の金額に常に悩まされますし

買い時・売り時の検討もしばしば必要です

各企業の出す決算に目を通して、世界の情勢や経済を考えて

色々調べて考えて買って、それでもやらかすのが個別の株式投資です

高配当株や優待株に手を出すときは

慎重に

低額から

生活に支障のないよう

に行いましょう

にほんブログ村

にほんブログ村のランキングに参加してます

クリックでのご協力、応援よろしくお願いします

コメント