日経平均株価は、2024年2月22日に

過去最高値の終値 39098円 をつけました

バブル期の1989年12月29日の38915円をつけて以来

34年間超えられなかった壁を、ようやく越えることができました

直近一年間での日経平均の値上がりペースは凄まじく

一年で1.4倍以上の値上がりを見せました

今年から新NISAが始まったこともあり、投資界隈は過熱感があります

この間、周りの人からこういった質問を受けました

「今はバブルなんじゃないの?」

「今から投資を始めると、高値で買って損だよね?」

「投資信託は今売った方が良いんじゃない?」

今回の記事ではこれらの質問に

データ等踏まえて答えていければと思っています

今はバブルなんじゃないの?

元も子もない話なんですが

バブルだったかは、将来にしかわかりません

最中には好景気なだけなのか、成長の途中なのか、バブルなのか

はっきりと区別すること、定義できる材料がありません

そんな中での、いろいろな方の話や情報、指数を見た結果の私の意見ですが

ちょっと過熱感はあるけど

バブルじゃないんじゃないかなと考えています

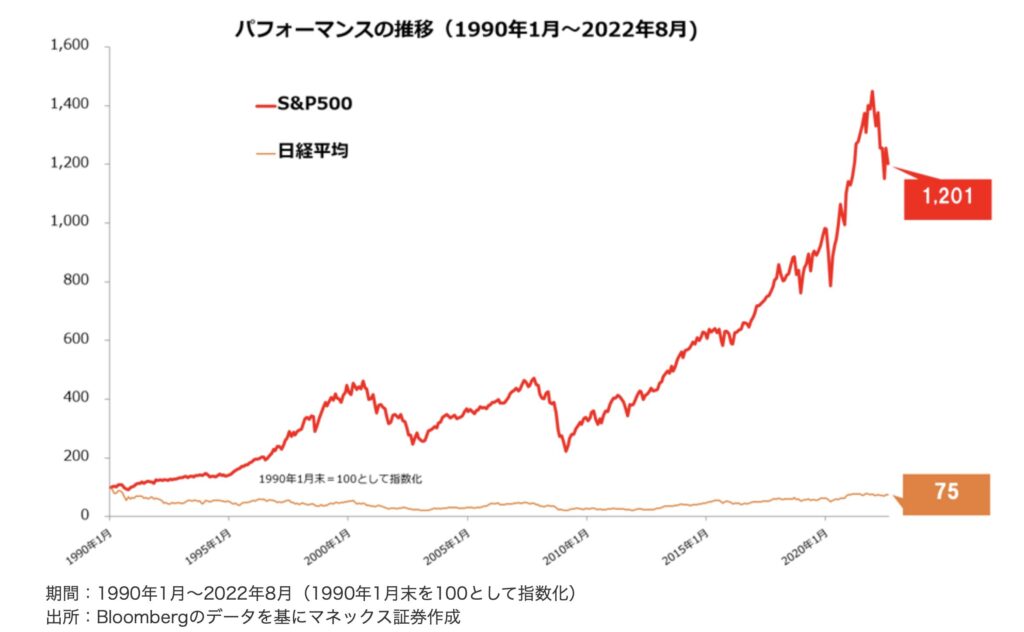

バブル後の日経平均、全く伸びていません

一方アメリカの株式インデックスS&P500は

1990年1月を100とすると12倍まで成長しています

全世界株式のインデックスも、S&P500と類似したチャートになります

この30年以上の間、日本の株価指数は全く伸びませんでした

実はそれが異常なことで、世界は物価上昇や経済成長で株価も成長してきました

私の個人的な考えですが

30年以上のデフレ、景気低迷してきたところが

ようやくリセットされたところなんだと思っています

株の割安度合いを伝える『PER・PBR』

株価が割高か割安かを示す指標に

PER

PBR

があります

PBRは株価収益率のこと

PER=株価÷1株あたり純利益

利益と比べ株価がどのくらいかを示します

高いほど割高、低いほど割安です

少し砕けて言うと、今の株価はPER年分の利益

(PER25なら、今の株価は利益25年分)

PBRは株価純資産倍率のこと

PBR=株価÷1株あたり純資産額

純資産と比べ株価がどのくらいかを示します

1倍を基準とし、高いと割高、低いと割安と言うこともできます

少し砕けて言うと、会社を売っぱらって株主に分配すると仮定した時、どの位もらえるか

(PBR1倍だと、株価と同じだけもらえる PBR0.5倍だと、2倍もらえる)

バブル期は1991年までとされています

日経平均の最高値は 1989年 の 38915円

バブル期の東証一部のPERは 60 以上

2020年1月東証一部のPERは 22.1

2024年1月東証プライムのPERは 21.6

バブル期の東証一部のPBRは 5倍 以上

2020年1月東証一部のPBRは 1.5倍

2024年1月東証プライムのPBRは 1.9倍

PERとPBRを見る限りでは

割安ではありませんが、バブルというほど高騰してるとは思えません

今から買うのは損?

【結論】

早く始めた方が良い

いつから買っても良し

(購入タイミングを考えない)

どんな投資家にも、今の株価やインデックスが、最高値か最低値かはわかりません

予想することはできますが、未来を見ることができない以上、予想でしかありません

今の数値が天井か底かはわかりませんが

長期投資を行う際は、将来値上がりすると思われる株やインデックスを購入しますよね

(通常の投資商品を買うなら、値上がりするモノを買いますよね)

将来値上がりするもので

今の金額が最高値か最低値かわからない

なら、今買うのが最も合理的です

これは日経平均株価のチャート

細かく見てみてる上下があって、線はトゲトゲとしていますが

2007年から見ると全体的には右肩上がりなのがわかるかと思います

日経平均のようなインデックスのチャートは、長期的には値上がり傾向になるんです

将来予想ができず

長期的には右肩上がりのチャートを描くなら

早く始めておいた方が良い ですよね

投資信託は売った方が良い?

【結論】

必要なければ売らない

(老後生活のため、取り崩しの最中など)

先ほどと似た話になりますが

今の株価やインデックスが、最高値か最低値かはわかりません

気持ちとしては今が高いのかもしれませんが

これから15年、20年で見たら

今の金額が最も低い可能性だってあります

長期投資は文字通り、長期間投資をする手法

今日や明日の株価のことは気にせず、15年や20年後など将来の値上がりに期待して投資します

長期的に右肩上がりの投資をする場合

できるだけ長く保有し続けるのが一番儲かります

ではいつ売却したら良いのか?

お金が必要になった時です

多くの方は老後資金作りとして投資を行っていると思います

その場合は、会社を退職するまでは取り崩さないのが鉄則です

株価は「短期は気にせず、長期で見る」

株価、今回の記事では日経平均を取り上げていますが

インデックスであればS&P500でもMSCI ACWIでも、TOPIXでも基本は同じです

長期投資、積立投資を行う方は

このことを頭の片隅に置いておきましょう

『短期的な値動きは気にしない』

どんな投資の専門家でも、株価を常に当て続けるのは不可能です

投資の専門家が積極的に運用して利益を出す「アクティブファンド」

短期間ではインデックスファンドをしのぐものもありますが

10年以上の長期間では、インデックスファンドよりリターンが悪いです

詳しくはこちら

【アクティブ投資はオススメか?SBI証券「インデックス+αランキング」】

投資のプロでも、株価を当て続けることが難しいことがわかるかと思います

良い業績の決算書が出ても株価が下落することも良くありますし

悪い決算をだしても株価が下がらないことだってあります

株の上下に関する解説は、ほとんどが後付けです

それっぽい理由を見つけてくっつけたモノが多く

予想してその通りになるというニュース解説は殆どお目にかかりません

短期の株価予想はプロでも難しいんです

私たちが戦いを挑んでも、ほとんどが上手くいかないでしょう

しかし15年、20年などの、長期の見通しになると話は変わります

世界経済が伸び続けるなら、全世界株式のインデックスファンドは収益を上げますし

アメリカ経済が成長するなら、S&P500は値上がりするでしょう

日本の大企業の業績が好調であれば、日経平均株価は上がり続けると予想できます

どのくらい伸びるかは未知数です

過去から予想することはできますが、あくまで予想

どれくらい上がるか、下がるのか正確にはわかりません

日経平均はこの一年で一気に駆け上がり過去最高の金額に上りました

バブル再来を囁かれますが、PERやPBRを見る限り異常値ではないことはわかるかと思います

バブルではなさそうなら、あとは日本経済がどのように進むかを想像して

成長が期待できるなら、日本株式のインデックスに「投資」するのが良いでしょう

今後の景気次第ではありますが

緩やかにインフレが続くのであれば、今の日経平均株価は成長の途中だったと言われるでしょう

『インフレが続くのであれば』ですが・・・

未来はわかりません

想定と違った方向に進む可能性も大いにあります

インデックスファンドへの積立投資は

『長期では成長すると考えるインデックス』の投資信託を買う投資手法です

年に1回くらいは、購入しているインデックスが成長していくかどうか

見直しをしておくと、安心できますよ

にほんブログ村

にほんブログ村のランキングに参加してます

クリックでのご協力、応援よろしくお願いします

家計の処方箋はアフィリエイトで収益を得ています

コメント